Wie Anleger die ESG-Herausforderungen angehen

- Vorwort

- Hintergrund

- Die ESG-Datenherausforderung – wichtigste Erkenntnisse

- Datenmängel stellen die grösste Hürde für das ESG-Investment dar

- Die Datenherausforderungen bei ESG- und Nachhaltigkeitsthemen

- Wie Anleger Methoden für das Datenmanagement auf ESG-Daten anwenden

- Einsatz mehrerer Datenanbieter für ESG-Daten

- Berichterstattung zu ESG-Investment und Nachhaltigkeit

- Fazit

- ESG Global Survey 2023

- ESG Global Survey 2023

- Wie Anleger die ESG-Herausforderungen angehen

- Wichtigste Erkenntnisse

- Vorwort

- Hintergrund

- Die ESG-Datenherausforderung – wichtigste Erkenntnisse

- Datenmängel stellen die grösste Hürde für das ESG-Investment dar

- Fokus auf ESG-investment und nordamerika

- Die Datenherausforderungen bei ESG- und Nachhaltigkeitsthemen

- Wie Anleger Methoden für das Datenmanagement auf ESG-Daten anwenden

- Einsatz mehrerer Datenanbieter für ESG-Daten

- Berichterstattung zu ESG-Investment und Nachhaltigkeit

- Fazit

- Zweiter Beitrag: Trends bei nachhaltigen Anlagen

- Vorwort

- Hintergrund

- Wie Investoren nachhaltige Anlagen definieren – Wichtigste Erkenntnisse

- Wichtigste ESG-Ziele der Anleger

- Wie Anleger Nachhaltigkeit in ihren Portfolios berücksichtigen

- Eingesetzte Methoden bei nachhaltigen Anlagen

- Nachhaltige Anlagen bzw. ESG-Investmentansätze erklärt

- Prioritäten für die aktive Beteiligung bei ESG-Investment

- Weitere Schritte der Anleger in Richtung eines kohlenstoffarmen Wirtschaftsmodells

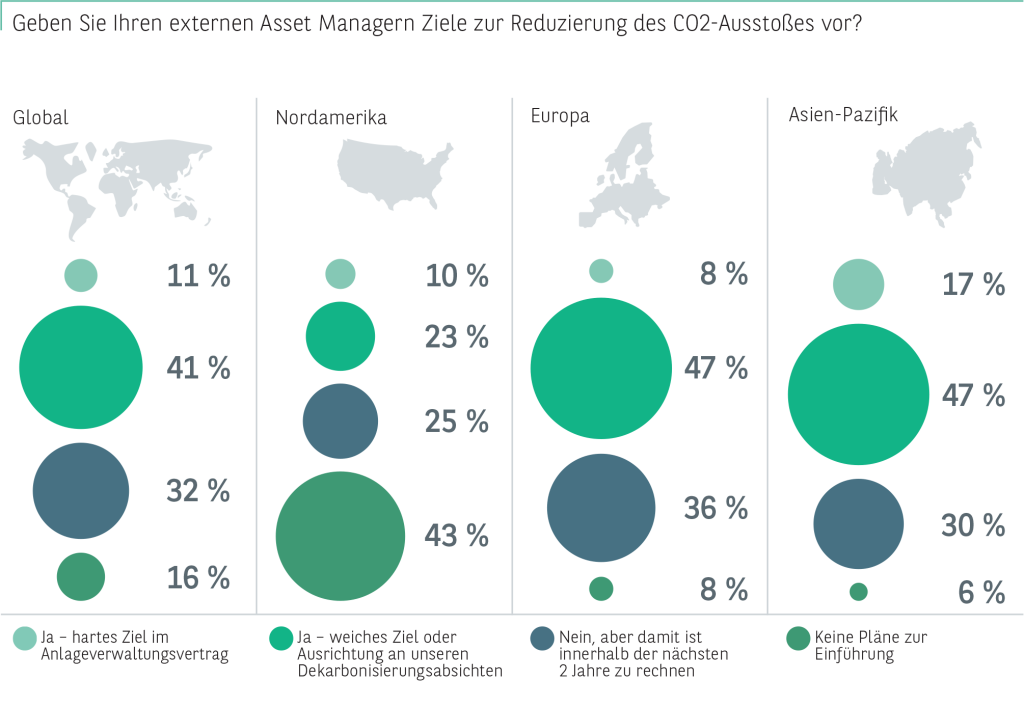

- Festlegung von Zielen zur Reduzierung des CO2-Ausstoßes

- Fazit

- Integration von ESG-Fachwissen in die Geschäftstätigkeit

- Vorwort

- Hintergrund – Förderung der Integration

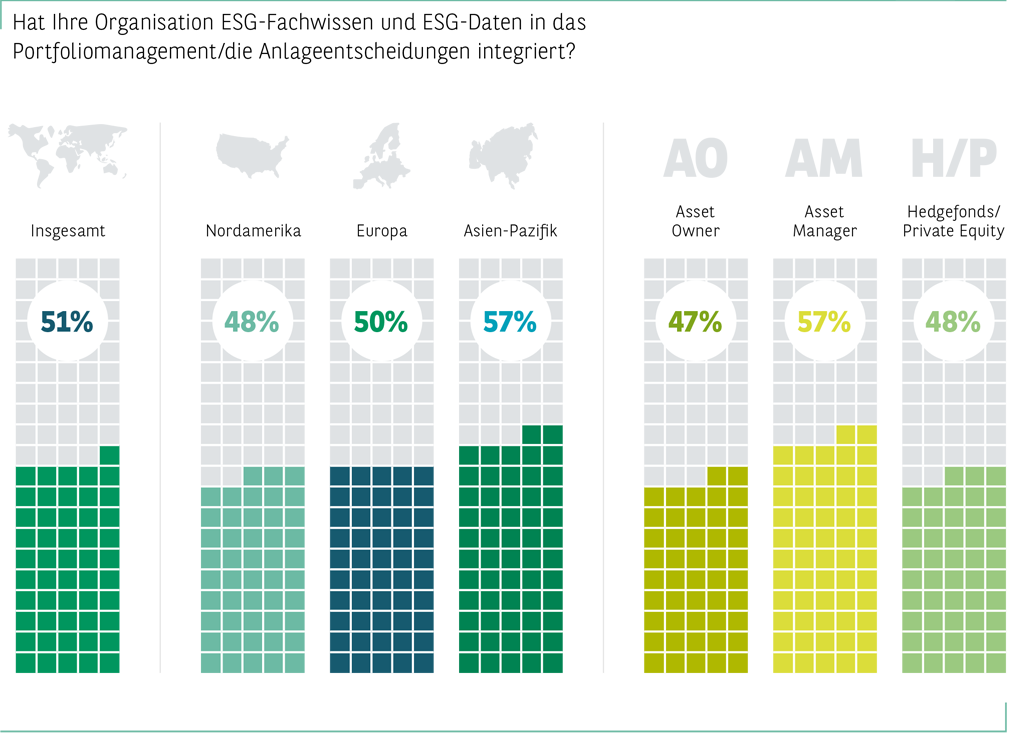

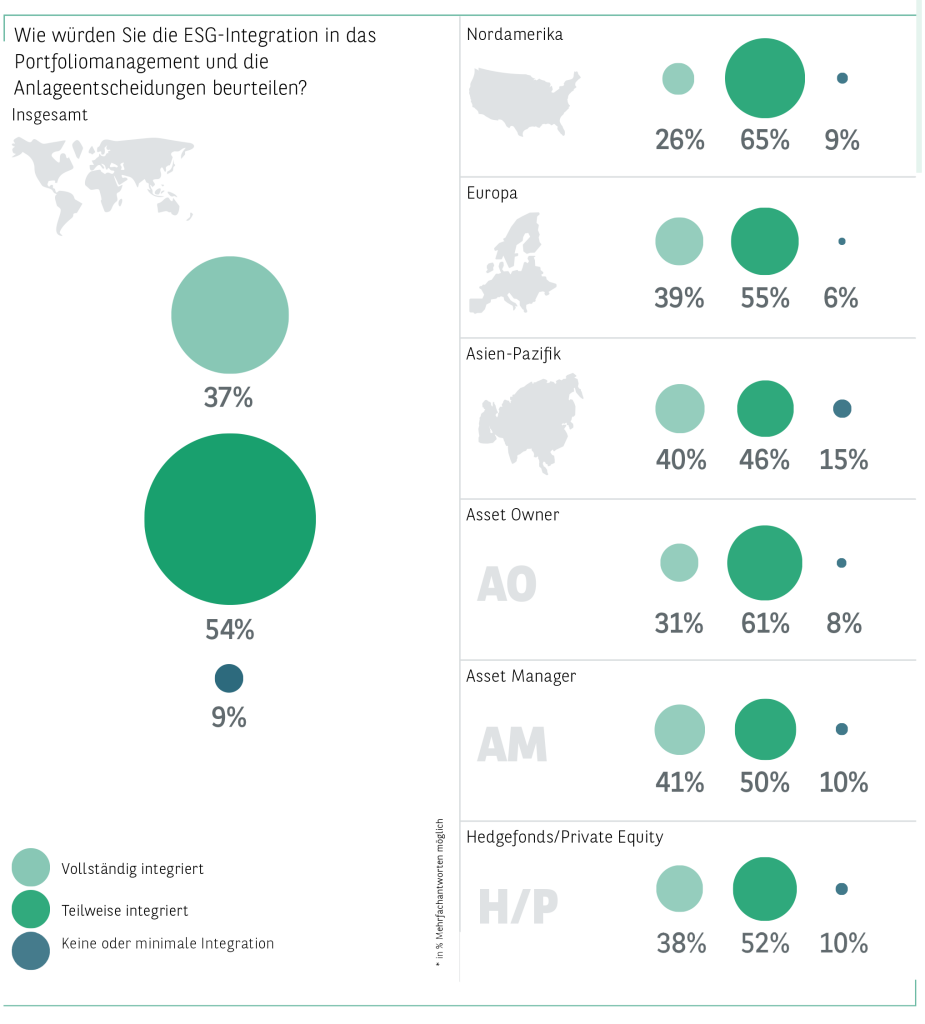

- Relevanz für Entscheidungen – Integration in das Portfoliomanagement

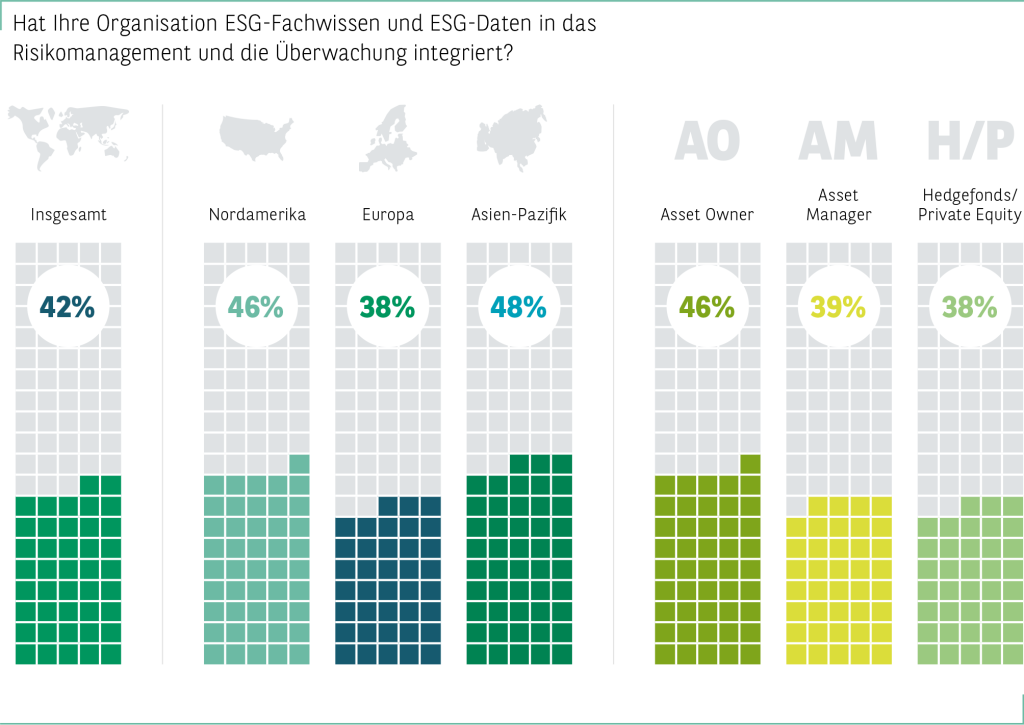

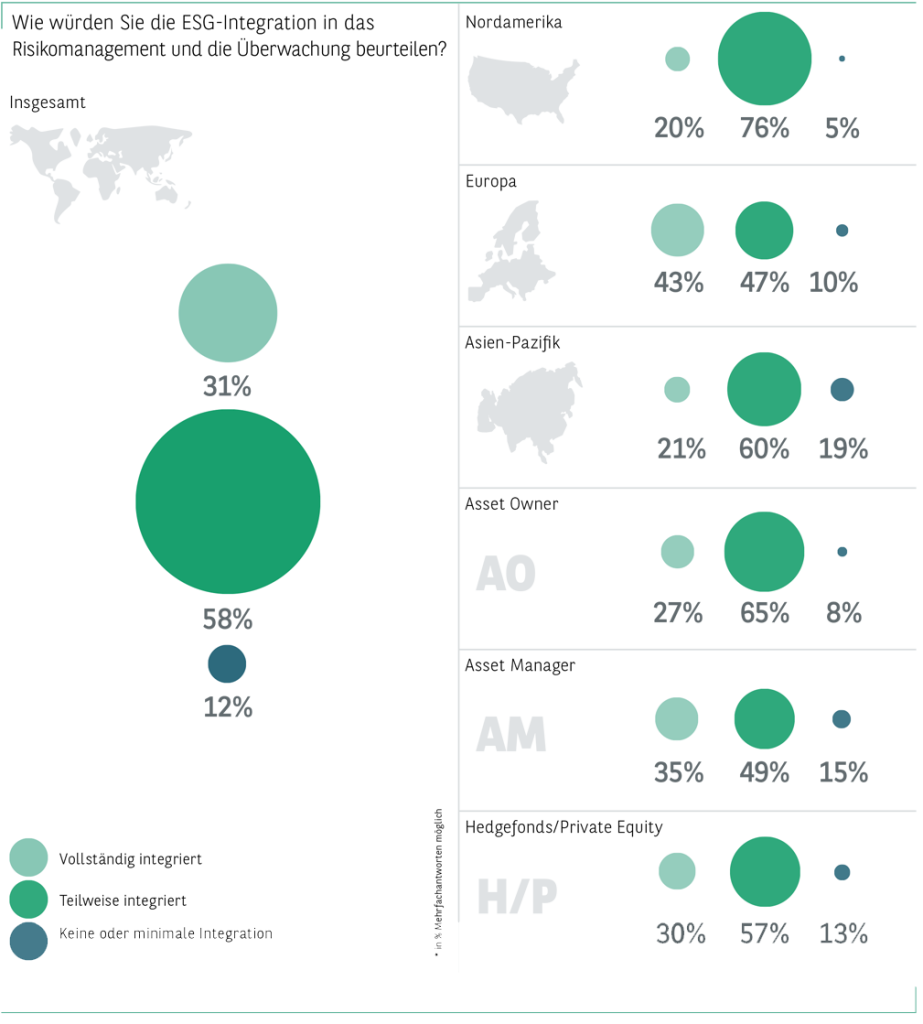

- Vielschichtiges Risikomanagement

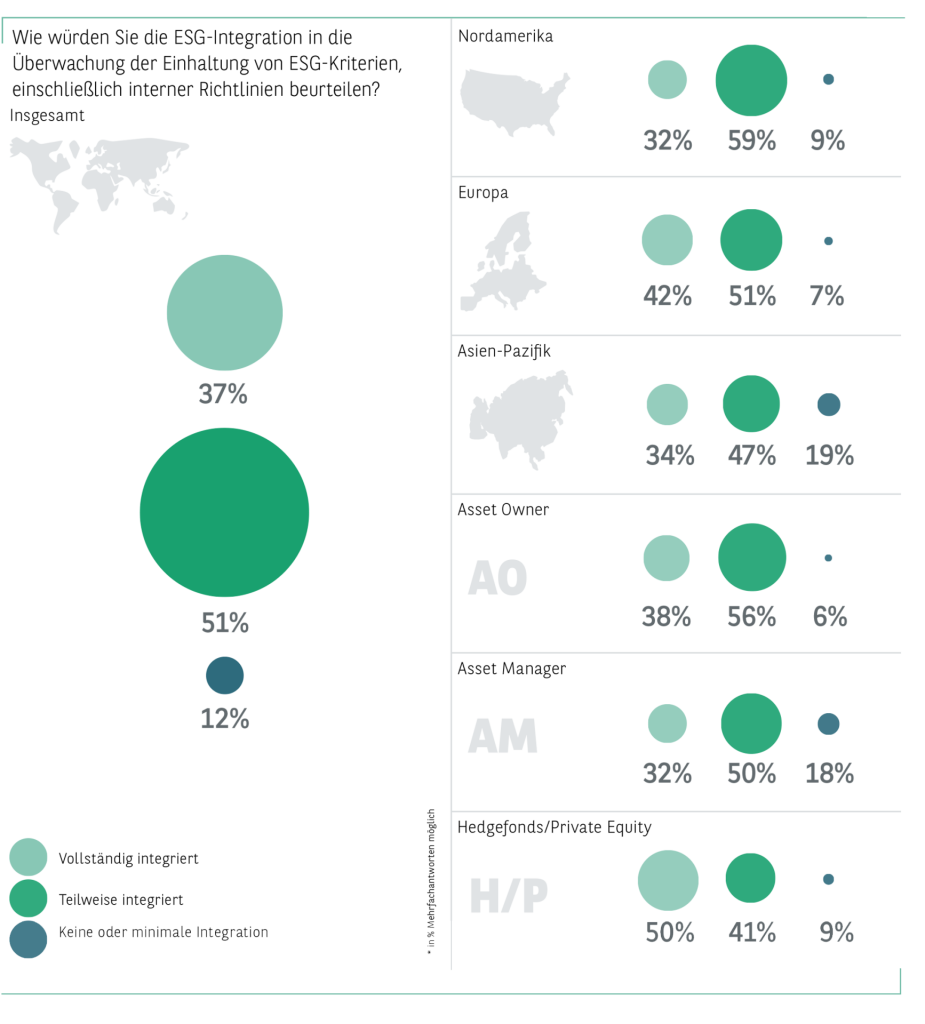

- Sorgfältige Prüfung – Überwachung der Einhaltung von ESG-Kriterien

- Externe Experten für die Umsetzung

- Sorgfältige Auswahl

- Fazit

Wichtigste Erkenntnisse

Die folgenden Punkte sind besonders hervorzuheben und bilden die Grundlage für diesen Bericht.

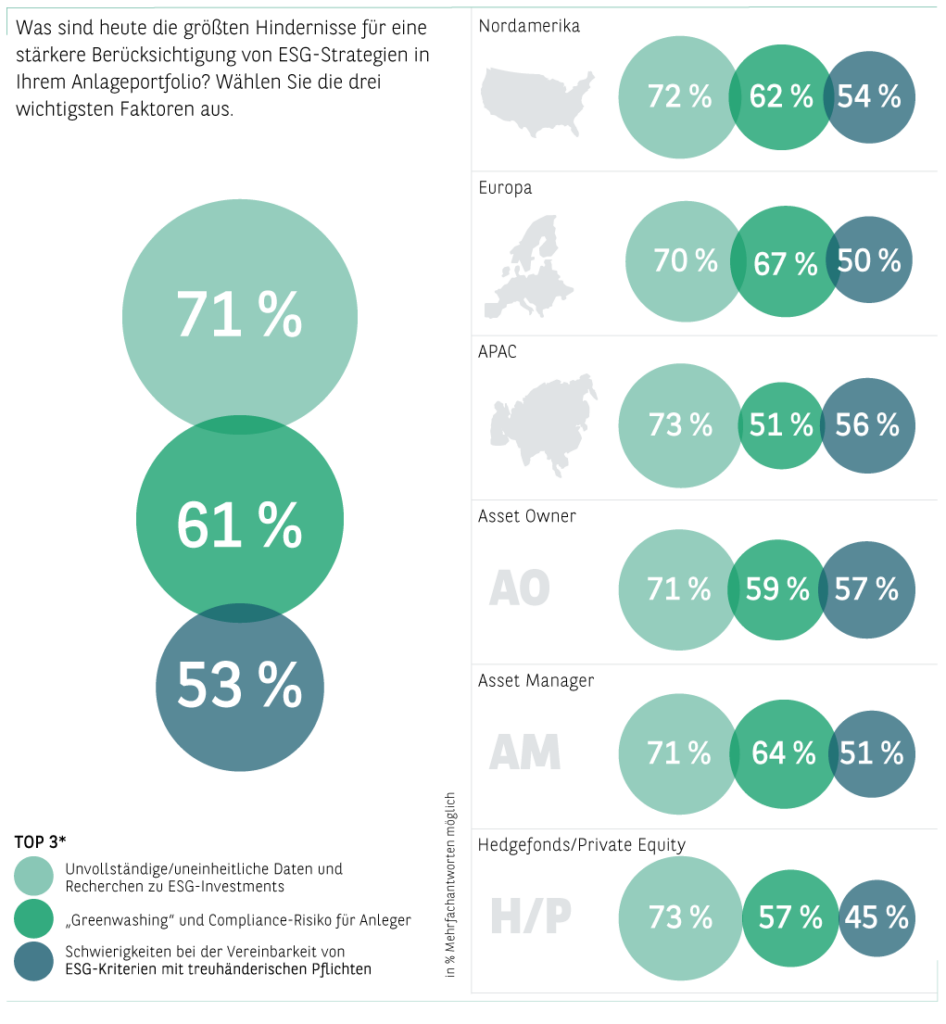

- ESG-Daten sind auch weiterhin ein wichtiges Thema für Anleger. So werden beispielsweise unvollständige und uneinheitliche Daten und Recherchen von 71 % der Anleger als eines der größten Hindernisse für eine stärkere Berücksichtigung von ESG-Kriterien genannt, vor „Greenwashing“ (61 %) oder Schwierigkeiten bei der Vereinbarkeit von ESG-Kriterien mit treuhänderischen Pflichten (53 %).

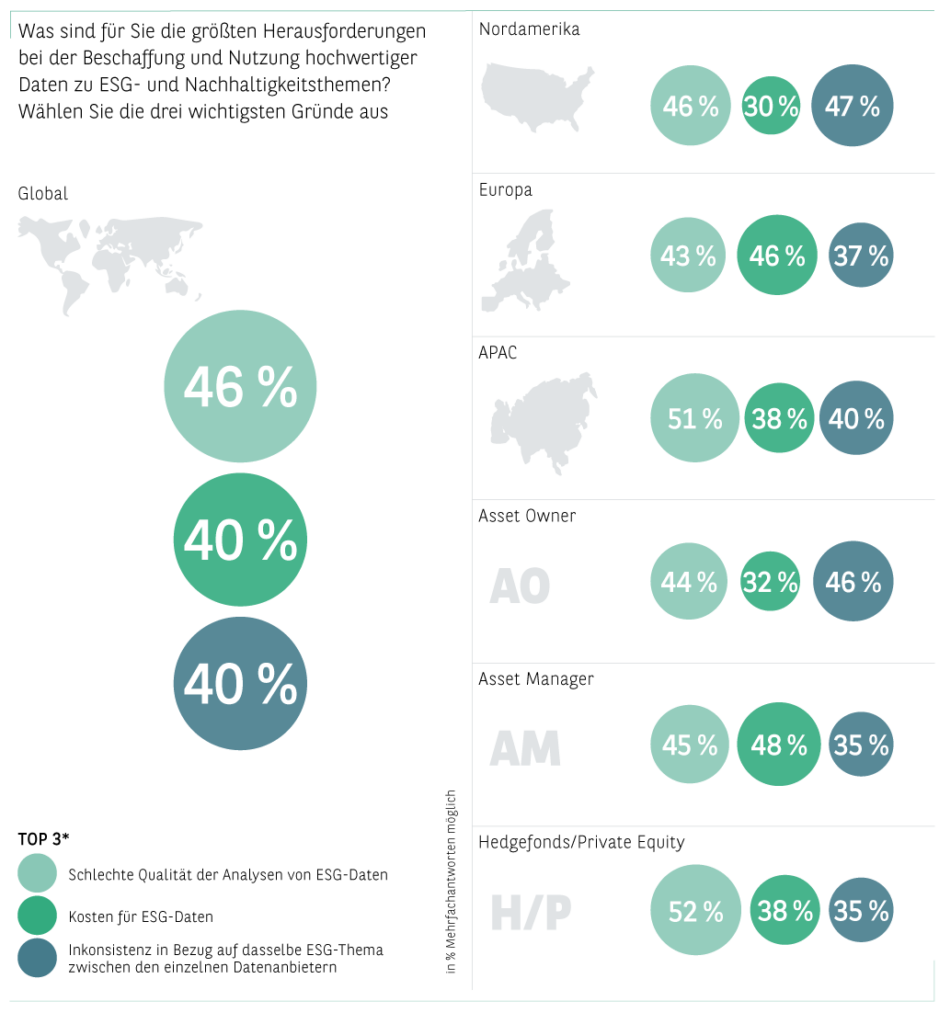

- Die größten Herausforderungen für Anleger im Zusammenhang mit ESG-Daten sind die schlechte Qualität der Analysen von ESG-Daten, deren Kosten und die Inkonsistenz in Bezug auf dasselbe ESG-Thema zwischen den einzelnen Datenanbietern.

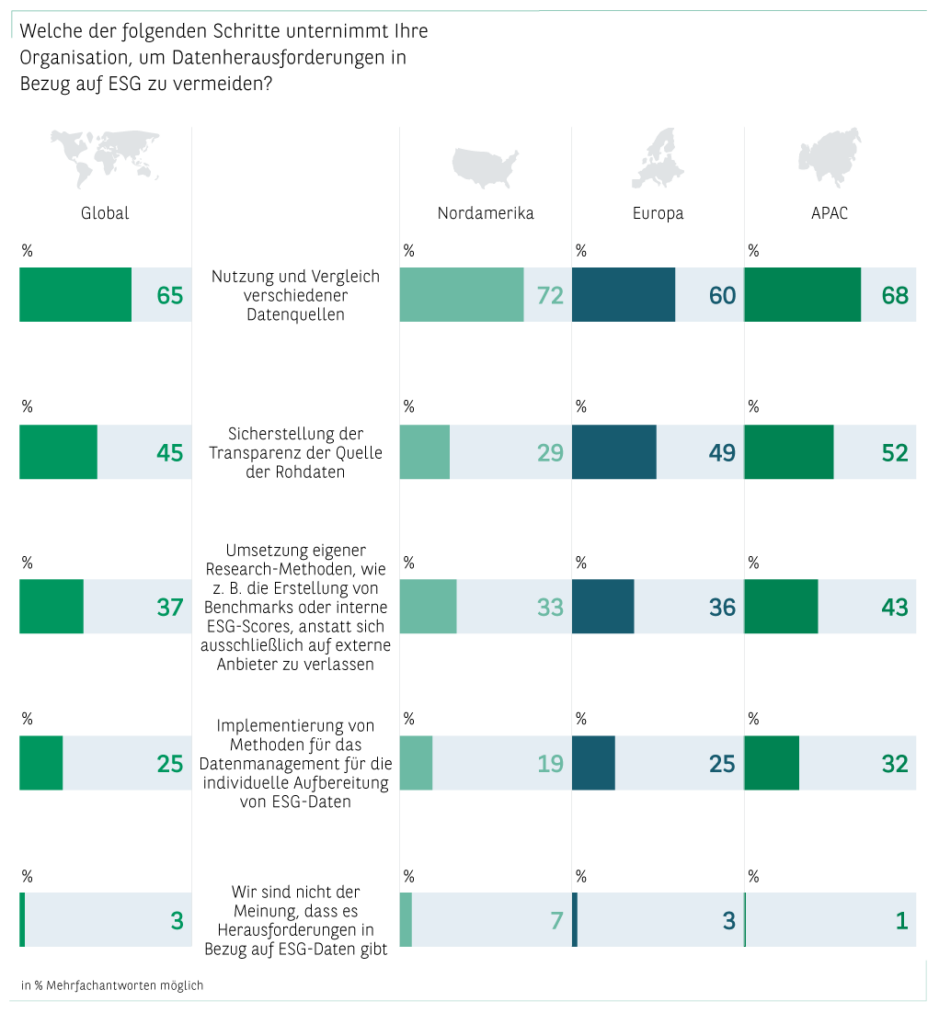

- Wege, um den Datenherausforderungen zu begegnen, sind die Nutzung mehrerer Datenquellen, die Sicherstellung der Transparenz von Rohdaten und die Umsetzung eigener Research-Methoden, statt sich ausschließlich auf externe Anbieter zu verlassen. Ein Viertel der Anleger wendet als Reaktion auf die ESG-Datenherausforderung unter anderem Methoden für das Datenmanagement an.

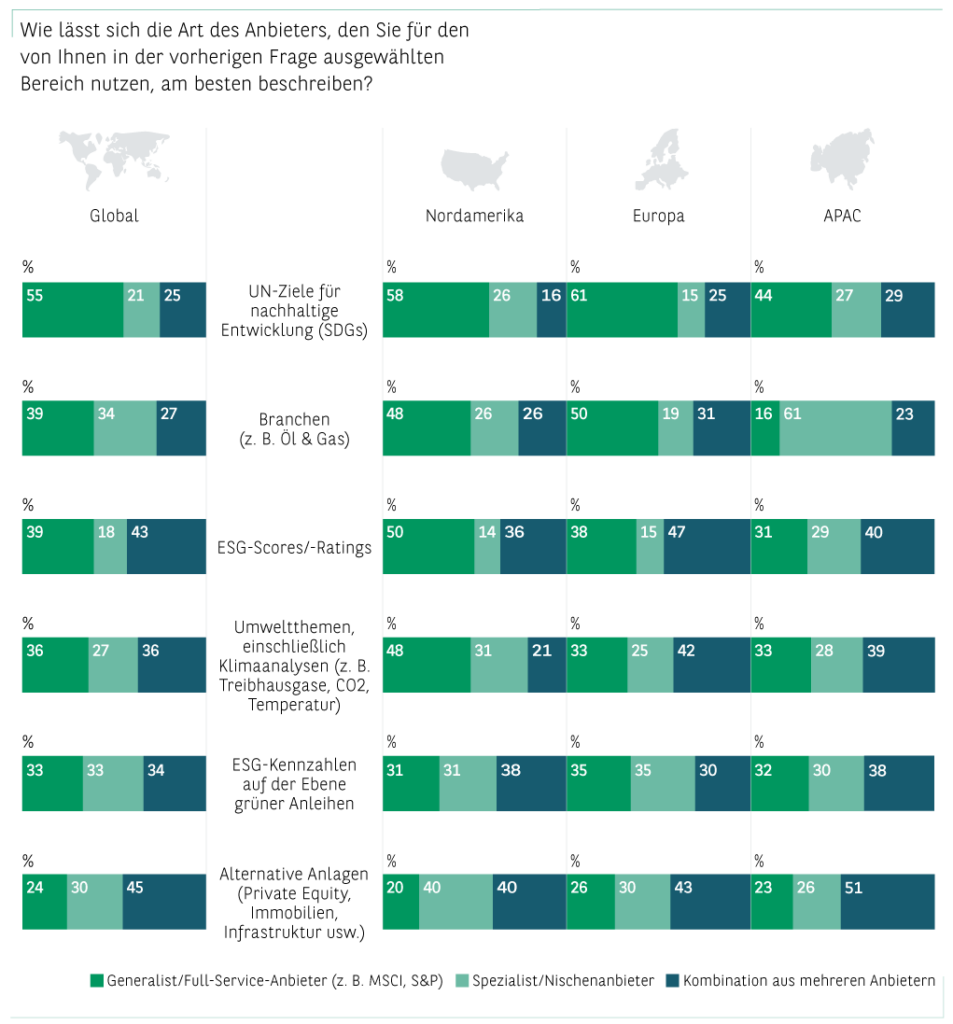

- Am häufigsten werden ESG-Datenanbieter für ESG-Scores und -Ratings genutzt, gefolgt von Kennzahlen für grüne Anleihen, Umweltthemen und alternative Anlagen. Zudem greifen Anleger sowohl auf Generalisten, bei denen ESG-Daten zum Gesamtangebot gehören, als auch auf spezialisierte Datenanbieter zurück, die sich auf bestimmte Aspekte von ESG-Daten, wie etwa Umweltdaten, konzentrieren. Darüber hinaus setzen Anleger bei Datenanbietern oft auf eine Kombination aus Generalisten und Spezialisten.

- Beim Thema ESG-Berichterstattung besteht der bei weitem häufigste Ansatz unter Anlegern darin, Daten in die bestehende Finanzberichterstattung zu integrieren. Andere Ansätze, wie die Bereitstellung von ESG-Rohdaten, dynamische Datenvisualisierungen oder statische Berichte, sind weit weniger verbreitet. Durch neue Vorschriften, wie die Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor (Sustainable Finance Disclosure Regulation, SFDR) der Europäischen Union, sowie durch die Festlegung von Netto-Null-Emissionszielen wird die Bedeutung der Berichterstattung zu ESG-Investment und Nachhaltigkeit künftig zunehmen.

Vorwort

Seit 2017 führt BNP Paribas alle zwei Jahre eine detaillierte Umfrage dazu durch, wie institutionelle Anleger wichtige Schlüsselthemen im Zusammenhang mit Investitionen nach Umwelt-, Sozial- und Governance-Prinzipien (ESG) umsetzen. Für die vierte Auflage hat CoreData Research im Auftrag von BNP Paribas die Ansichten von 420 institutionellen Anlegern aus aller Welt zu einer Reihe von Fragen und Themen im Zusammenhang mit ESG-Investments erhoben.

Neben der quantitativen Befragung wurden im begrenzten Umfang auch qualitative Interviews durchgeführt, um einige der zentralen Themen der Umfrage zu vertiefen. Es wurden teilweise Zitate aus den Interviews in den Bericht aufgenommen, um die Ergebnisse der Studie zu veranschaulichen.

Beim vorliegenden Bericht handelt es sich um die erste von drei Auswertungen mit den wichtigsten Ergebnissen und Analysen aus der Umfrage 2023. Der Schwerpunkt liegt dabei auf dem Thema ESGDaten aus Anlegersicht. Der Bedarf an zeitnahen und zuverlässigen Daten im Bereich ESG-Investment hat seit 2017 zugenommen. Mit diesem Bericht wollen wir die wichtigsten Probleme für Anleger im Hinblick auf ESG-Daten darstellen und erläutern, wie Investoren diesen Herausforderungen begegnen.

Hintergrund

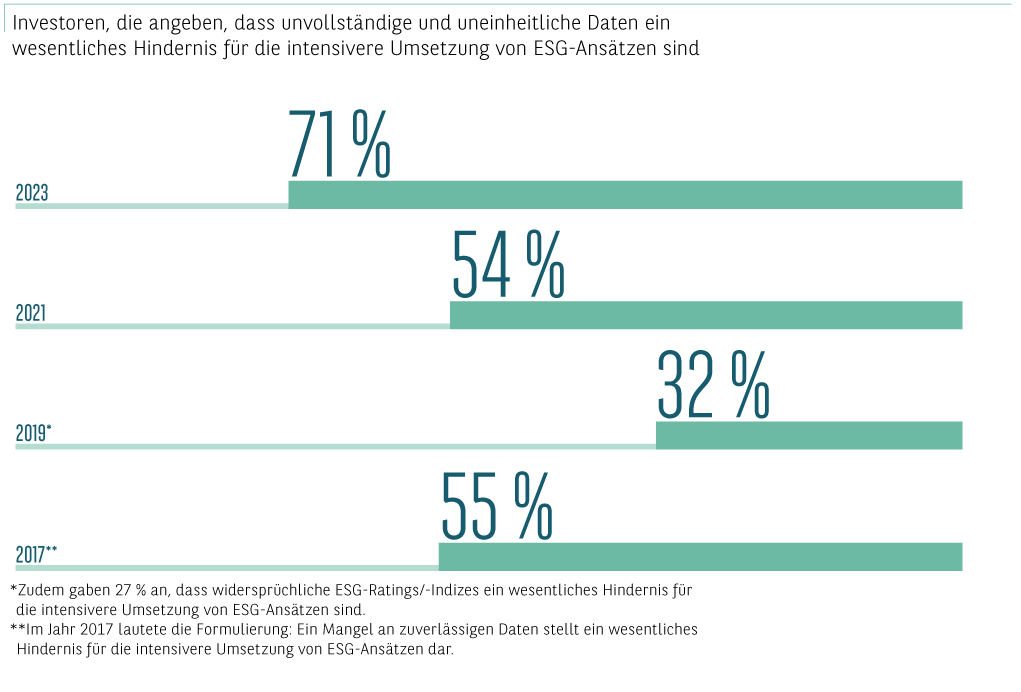

In der ESG-Studie aus dem Jahr 2017 untersuchte BNP Paribas die Beziehung zwischen Asset Ownern und Asset Managern sowie wie sich die Hürden für das ESG-Investment veränderten. Die Erhebung ergab, dass der Mangel an belastbaren Daten für 55 % aller Befragten ein wesentliches Hindernis für die Umsetzung von ESG-Ansätzen darstellte. Dabei wurde bis 2019 mit einem Rückgang dieses Werts auf 15 % gerechnet. Leider ging diese Erwartung nicht in Erfüllung: In der Umfrage 2019 nannten 32 % der Teilnehmer die uneinheitliche Qualität von ESG-Daten als eines der wichtigsten Hindernisse für eine intensivere Umsetzung von ESG-Ansätzen. Für 27 % der Befragten waren widersprüchliche ESG-Ratings und -Indizes ein wesentliches Hemmnis. Im Jahr 2021 waren mehr als die Hälfte (54 %) der Anleger der Meinung, dass die uneinheitliche Datenqualität in den einzelnen Anlageklassen eines der drei größten Hindernisse für eine intensivere Umsetzung von ESG-Investment darstellt, während für 44 % widersprüchliche ESGRatings und -Indizes zu den drei größten Hürden zählten. Diese Ergebnisse verdeutlichen, dass die Datenproblematik schon seit längerem ein massives Hindernis für Investoren darstellt, die ESG-Prinzipien bei der Anlage stärker berücksichtigen bzw. umsetzen wollen.

Der Bedarf an zeitnahen und zuverlässigen Daten im Bereich ESG-Investment hat seit 2017 aus vielerlei Gründen zugenommen. Dazu gehört der zunehmende Fokus vieler institutioneller Anleger auf die Bekämpfung des Klimawandels durch die Dekarbonisierung von Portfolios und die Zusammenarbeit mit Beteiligungsunternehmen und insbesondere mit großen Treibhausgasemittenten, um positive Veränderungen herbeizuführen. Zudem erfordern neue regulatorische Anforderungen wie die Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor (Sustainable Finance Disclosure Regulation, SFDR) der Europäischen Union mehr Transparenz bei der Offenlegung von Informationen im Zusammenhang mit der Nachhaltigkeit. Ein weiterer wichtiger Impuls für mehr und bessere ESG-Daten ist der zunehmende Einsatz von „Impact Investing“, mit dem Anleger einen messbaren, positiven Beitrag zu ihren ESG-Zielen leisten wollen. Im aktuellen Jahr 2023 sind ESG-Daten, wie oben zu sehen ist, für Anleger zu einem noch größeren Problem geworden: 71 % bezeichnen sie als wesentliches Hindernis für die intensivere Umsetzung von ESG-Ansätzen. Angesichts der Zunahme von ESGInvestments seit 2017 stellt sich die Frage, warum das so ist. Was sind die größten Probleme für Anleger in Bezug auf ESG-Daten und wie gehen sie mit diesen Herausforderungen um? In diesem Bericht beleuchten wir diese Fragen und wollen aufschlussreiche Antworten finden.

Die ESG-Datenherausforderung – wichtigste Erkenntnisse

Die Beschaffung von genauen und zuverlässigen Daten ist für Anleger aus verschiedenen Gründen unerlässlich, beispielsweise für die Performancemessung, das Risikomanagement, die Bewertung konkurrierender Anlagemöglichkeiten sowie das Reporting der Fortschritte beim eigenen ESG-Engagement. Der Anlageerfolg bei börsennotierten Aktien oder Anleihen hängt ja zum Teil von der Fähigkeit ab, den kontinuierlichen Strom von Marktdaten zu erfassen und zu analysieren, unbemerkte Anomalien zu finden und auszunutzen, oder aber Vermögenswerte so effizient wie möglich zu verwalten.

Durch den zunehmenden Fokus auf Umwelt-, Sozial- und Governance-Kriterien bei der Anlage ist die Datennutzung für Investoren noch komplexer geworden. Anleger, die auf ESGAnlagekonzepte setzen, verlangen zunehmend nach zukunftsorientierten Daten, die auch neue Themen und Ansätze abdecken, wie z. B. Dekarbonisierung, Biodiversität oder Impact Investing. Daten im Bereich ESG-Investment können sich von den traditionell zur Bewertung von Vermögenswerten eingesetzten Datentools stark unterscheiden, da es sich vielfach eher um subjektive Beurteilungen oder Informationen handelt, die nur schwer zu ermitteln und zu erfassen sind. Infolgedessen wird der Mangel an zuverlässigen und genauen Daten oft als Hindernis für ESG-Investments angeführt. Um diese Herausforderungen in Bezug auf ESGDaten zu adressieren, müssen Anleger Wege finden, mit qualitativ schlechten, unvollständigen oder inkonsistenten Daten umzugehen. Hierbei geht es zum Beispiel um interne Methoden für das Datenmanagement sowie die Zusammenarbeit mit Externen, um die Datenqualität zu verbessern.

ANLEGER, DIE AUF ESG-ANLAGEKONZEPTE SETZEN, VERLANGEN ZUKUNFTSORIENTIERTE DATEN, DIE AUCH NEUE THEMEN ABDECKEN

Datenmängel stellen die grösste Hürde für das ESG-Investment dar

Auf die Frage nach den größten Hindernissen für eine stärkere Berücksichtigung von ESG-Kriterien in ihren Portfolios nannten mehr als sieben von zehn Befragten (71 %) unvollständige und uneinheitliche Daten. Dieses Ergebnis war generell in allen Regionen und bei allen Anlegertypen konsistent, mit einer Ausnahme: Lediglich 58 % der betrieblichen Pensionsfonds gaben diesen Punkt als erhebliches Hindernis an. Stattdessen wurden in dieser Gruppe häufiger eine mangelnde interne und externe Unterstützung sowie Schwierigkeiten bei der Vereinbarkeit von ESG-Kriterien mit treuhänderischen Pflichten als wesentliche Hemmnisse genannt. Nach Aussage eines Spezialisten für ESG-Investment bei einem betrieblichen Pensionsfonds in den USA ist der Mangel an Engagement auf höchster Ebene im Unternehmen das größte Hindernis für die Einführung von ESGStrategien. „Das Thema hat für die wichtigsten Entscheidungsträger einfach keine Priorität, was uns vor Probleme stellt. Wir sind ein 18-Milliarden-Dollar- Unternehmen mit einem ESG-Team bestehend aus lediglich zwei Personen“, meint er.

Wesentliches hindernis für die intensivere umsetzung von ESG-ansätzen

Nach unvollständigen und uneinheitlichen Daten folgten „Greenwashing“ (61 %) sowie die Schwierigkeiten bei der Vereinbarkeit von ESGKriterien mit treuhänderischen Pflichten (53 %) als wesentliche Hindernisse. Über die Regionen hinweg herrscht bei dieser Frage ein relativ hoher Konsens. Bei Hedgefonds- und Private-Equity-Managern wurden die Schwierigkeiten bei der Vereinbarkeit von ESG-Kriterien mit treuhänderischen Pflichten weniger häufig als wesentliche Hürde angegeben (45 % gegenüber 53 % insgesamt). Ein Grund dafür könnte sein, dass einige Befragten in dieser Gruppe gezielt auf ESG-Investments setzen, um das Risikomanagement zu verbessern, und Nachhaltigkeit daher als positiven Faktor betrachten – möglicherweise vor dem Hintergrund der Nachfrage von Anlegern nach Hedgefonds und Private-Equity-Fonds mit positiver ESG-Bilanz.

Hedgefonds und Private-Equity-Fonds könnten aufgrund des höheren Maßes an Kontrolle über die hier im Spiel befindlichen privaten Vermögenswerte auch auf das Impact Investing zurückgreifen, bei dem ein positiver Beitrag zu ESG-Kriterien ein wichtiges Ziel ist.

BETRIEBLICHE PENSIONSFONDS NENNEN MANGELNDE INTERNE UND EXTERNE UNTERSTÜTZUNG SOWIE SCHWIERIGKEITEN BEI DER VEREINBARKEIT VON ESG-KRITERIEN MIT TREUHÄNDERISCHEN PFLICHTEN ALS WESENTLICHE HEMMNISSE

Neben den vorstehenden Ergebnissen stimmten zwei Drittel (66 %) der Befragten der Aussage zu, dass die Durchführung von Klimaanalysen für ihre Anlagepolitik immer wichtiger wird. Viele Anleger haben sich inzwischen mit ihren Anlageportfolios zu einem Netto-Null-Ziel verpflichtet. Voraussetzung hierfür sind Daten zu Kohlenstoffemissionen, damit die Portfolios dekarbonisiert werden können. Dazu ein Nachhaltigkeitsexperte bei einem niederländischen Vermögensverwalter: „Wir konnten uns erst im Jahr 2020 auf Klimaziele und Ziele für den CO2-Ausstoß festlegen, weil es davor keine zuverlässigen Daten zum CO2-Ausstoß und keine weltweit einheitlichen Definitionen gab.“ Ihm zufolge haben sich zwar die Daten in Bezug auf Scope 1 und 2 verbessert, die Scope-3-Daten seien jedoch immer noch ein Problem. Er fügte hinzu: „Bei anderen Themen wie z. B. der Biodiversität ist es noch viel zu früh, um eindeutige KPIs, Ziele und Vorgaben zu formulieren, da man nur sehr schwer an die entsprechenden Daten herankommt.“

Und dort wo ESG-Daten bereitgestellt werden, können Inkonsistenzen und Unvollständigkeit ein Problem darstellen, wie die Ergebnisse zeigen. Die Ansichten über den Umgang damit gehen unter den Anlegern auseinander. Teilweise wird die Inkonsistenz und Unvollständigkeit der Daten für unvermeidlich aber doch beherrschbar gehalten. So sagte beispielsweise ein ESG-Anlagespezialist bei einem US-Pensionsfonds: „Mir ist bewusst, dass die Datenanbieter jeweils unterschiedliche Prozesse haben. Um uneinheitliche Daten zu vermeiden, muss man sich mit dem Anbieter auseinandersetzen. Als sehr großer Asset Owner stimmt etwas nicht, wenn wir Unternehmen X nicht ans Telefon bekommen können, um uns bei einem speziellen Thema mehr Klarheit zu verschaffen.“ Ein Anlageverwalter bei einem europäischen auf Impact Investing spezialisierten Asset Manager meinte: „Wir sind ein aktiver Investor und Daten sind nur ein Aspekt. Eine Anlage wirklich zu verstehen, ist viel wichtiger.“

Allerdings können Probleme mit ESG-Daten es einem Unternehmen erschweren, maßgeschneiderte Benchmarks einzusetzen, die ihre ESG-Anlagepolitik widerspiegeln. So erläuterte ein Mitglied im Anlageausschuss eines europäischen Anbieters von Altersvorsorgeprodukten, dass man für die Aktien- und Rentenportfolios im Unternehmen maßgeschneiderte Benchmarks wolle, bei denen drei der übernommenen UN-Ziele für nachhaltige Entwicklung (SDG) sowie das selbst festgesetzte Ziel zur Reduzierung des CO2-Ausstoßes berücksichtigt sind. „Die Hürde hier ist das fehlende Wissen und die mangelnde Bereitschaft einiger Anbieter, die versuchen, uns in Richtung standardisierter Benchmarks zu drängen“, erklärte er. Aussagen wie diese und andere Erkenntnisse der Umfrage machen deutlich, dass ESG-Daten den Bedürfnissen von Anlegern noch nicht vollständig entsprechen.

Fokus auf ESG-investment und nordamerika

Aus den Ergebnissen dieser Umfrage geht hervor, dass es in Bezug auf das Thema ESG-Investment häufig Unterschiede zwischen nordamerikanischen Investoren und ihren Pendants in anderen Ländern gibt. So ist es beispielsweise weniger wahrscheinlich, dass sich nordamerikanische Anleger bis zu einem bestimmten Datum (etwa 2050) zur Erreichung eines Netto-Null-Ziels verpflichten (28 % gegenüber 41 % weltweit). Andererseits ist die Integration von Zielen im Bereich Diversität, Gerechtigkeit und Inklusion (Diversity, Equity and Inclusion, DEI) in die Anlagepolitik bei nordamerikanischen Befragten eher ein wichtiges ESG-Ziel (54 % gegenüber 41 % weltweit).

INVESTOREN IM ALLGEMEINEN HABEN BEDENKEN HINSICHTLICH DES POLITISCHEN WIDERSTANDS GEGEN ESG-INVESTITIONEN; IN NORDAMERIKA SIND ES 48 % DER BEFRAGTEN

Ein Grund für diese Diskrepanz zwischen Investoren in Nordamerika und anderen Regionen ist die Tatsache, dass 40 % der Anleger insgesamt Bedenken wegen des politischen Widerstands gegen Investitionen nach ESG-Kriterien haben, der Anteil aber in den USA bei 48 % liegt. Die Besorgnis über den politischen Widerstand gegen ESG-Investments ist jedoch auch in einer Reihe anderer Länder stark ausgeprägt, darunter die Niederlande, Schweden, Dänemark, Spanien und Singapur. Ein US-amerikanischer Asset Owner merkte an, dass der politische Widerstand gegen ESG einigen eine bequeme Ausrede biete: „Wenn man aus echter Überzeugung handelt und das ESGEngagement nicht etwa von Signalen oder Marktrauschen diktiert wird, macht man weiter. Wenn man aber ohnehin nur halbherzig bei der Sache war, dann ist es ein Grund, auszusteigen.“

Die Datenherausforderungen bei ESG- und Nachhaltigkeitsthemen

Anleger sind bei der Arbeit mit ESG-Daten mit gleich mehreren Problemen konfrontiert. Dabei sind die drei größten Herausforderungen die schlechte Qualität der Analysen von ESG-Daten (46 %), die Kosten für ESG-Daten (40 %) und die Inkonsistenz in Bezug auf dasselbe ESG-Thema zwischen den einzelnen Datenanbietern (40 %). Weitere genannte Schwierigkeiten waren unter anderem die mangelnde Transparenz bei Nichtfinanz-Daten (31 %), die Aggregation auf Portfolioebene (34 %) sowie zu stark auf die Vergangenheit bezogene Daten (25 %).

Was die Unterschiede nach Region oder Anlegertyp betrifft, so zählten für die europäischen Befragten (46 %) und für die Asset Manager (48 %) eher die Kosten für ESG-Daten zu den drei größten Herausforderungen. Bei den Hedgefonds- und Private-Equity-Manager (52 %) und den Befragten im Raum Asien-Pazifik (51 %) war es die schlechte Qualität der Analysen von ESG-Daten. Innerhalb der Region Asien-Pazifik gaben die Befragten in China am ehesten an, dass die schlechte Qualität der Analysen von ESG-Daten eine Herausforderung darstellt (67 %). Dazu der Chief Investment Officer eines chinesischen Asset Owners: „Es ist sehr schwierig, auf unserem heimischen Markt ausreichende, zuverlässige Daten zu beschaffen. Bei börsennotierten Unternehmen ist es möglich, aber unterhalb dieses Levels wird es sehr problematisch.“ Für die europäischen Studienteilnehmer stellen die Kosten für ESG-Daten möglicherweise deshalb ein größeres Problem dar als in Nordamerika und der Region Asien-Pazifik, da die Europäer eher mehrere Anbieter nutzen, um ihren Datenbedarf zu Themen wie Umwelt oder ESG-Scores und -Ratings zu decken, wodurch sich ihre Kosten für die Datenbeschaffung erhöhen.

Die größten herausforderungen bei der beschaffung und nutzung hochwertiger daten zu ESG- und nachhaltigkeitsthemen

KOSTEN FÜR ESG-DATEN STELLEN FÜR ASSET OWNER EIN GERINGERES PROBLEM DAR (32 %) ALS FÜR ASSET MANAGER (48 %)

Eine weitere Ausdifferenzierung besteht darin, dass die Kosten für ESG-Daten für Asset Owner ein geringeres Problem darstellen (32 %) als für Asset Manager (48 %). Dies dürfte daran liegen, dass Asset Manager mehr Daten kaufen müssen, um die ESGAusrichtung ihrer Anlageprodukte und -strategien zu gewährleisten, da sie andernfalls regulatorische Probleme oder „Greenwashing“-Vorwürfe riskieren.

Als Reaktion auf die Herausforderungen im Zusammenhang mit ESG-Daten ergreifen Anleger diverse Maßnahmen. Nahezu zwei Drittel (65 %) von ihnen sagen, dass sie mehrere Datenquellen heranziehen und vergleichen, während 45 % die Transparenz der Quellen der Rohdaten sicherstellen und 37 % auf eigene Research-Methoden setzen, wie z. B. die Erstellung von Benchmarks oder internen ESG-Scores, statt sich ausschließlich auf externe Anbieter zu verlassen.

Dabei hat jede Region eigene Präferenzen: Die Studienteilnehmer in Nordamerika greifen eher auf die Nutzung und den Vergleich verschiedener Datenquellen zurück (72 % gegenüber 65 % insgesamt), Europäer sind etwas eher geneigt, die Transparenz der Quellen der Rohdaten sicherzustellen (49 % gegenüber 45 % insgesamt) und Befragte in der Region Asien-Pazifik setzen eher auf eigene Research- Methoden (43 % gegenüber 37 % insgesamt) und stellen außerdem die Transparenz der Quellen der Rohdaten sicher (52 % gegenüber 45 % insgesamt).

Betrachtet man die Anlegertypen, so stellen Hedgefonds und Private-Equity-Firmen am häufigsten die Transparenz der Quellen der Rohdaten sicher (60 %), gefolgt von Asset Managern (47 %) und betrieblichen Pensionsfonds (45 %) sowie Versicherungsgesellschaften (42 %).

Wenn Anleger Abweichungen zwischen den Datenanbietern feststellen, befassen sie sich teilweise eingehender mit den Daten und der Art ihrer Generierung. Ein europäischer Asset Manager erläuterte, dass er die Daten mit seinen Portfoliomanagern abgleiche, die häufig die betreffenden Unternehmen gut kennen. Man trete auch in den Dialog mit den Unternehmen, wenn es Unterschiede zwischen ihrem Reporting und den Kennzahlen der Datenanbieter gebe. Er fügte hinzu: „Wie stehen im Dialog mit unseren drei Datenanbietern und den Unternehmen.“ Bei einem kanadischen Staatsfonds wird einem Investment Director zufolge ein umfassender Abgleich zwischen den Datenanbietern durchgeführt, ein Prozess, den er als „Datenreinigung“ bezeichnet. Ein australischer Asset Manager eines Pensionsfonds erklärte, dass er sich um die Überprüfung von ESG-Daten bemühe: „Wir haben unsere eigenen Vorstellungen dazu, wie Unternehmen nach diversen Kennzahlen zu bewerten sind. Wenn wir Unstimmigkeiten feststellen, überprüfen wir die Daten.“ Er fügte hinzu, dass dies auch eine Überprüfung der zugrunde liegenden Philosophien der Anbieter beinhalten könnte: „Wir wollen eine möglichst große Übereinstimmung zwischen unserer eigenen Philosophie und der des Anbieters.“

HEDGEFONDS UND PRIVATE-EQUITYFIRMEN STELLEN AM HÄUFIGSTEN DIE TRANSPARENZ DER QUELLEN DER ROHDATEN SICHER 60%

Unternommene schritte zur vermeidung von datenherausforderungen in bezug auf ESG

Wie Anleger Methoden für das Datenmanagement auf ESG-Daten anwenden

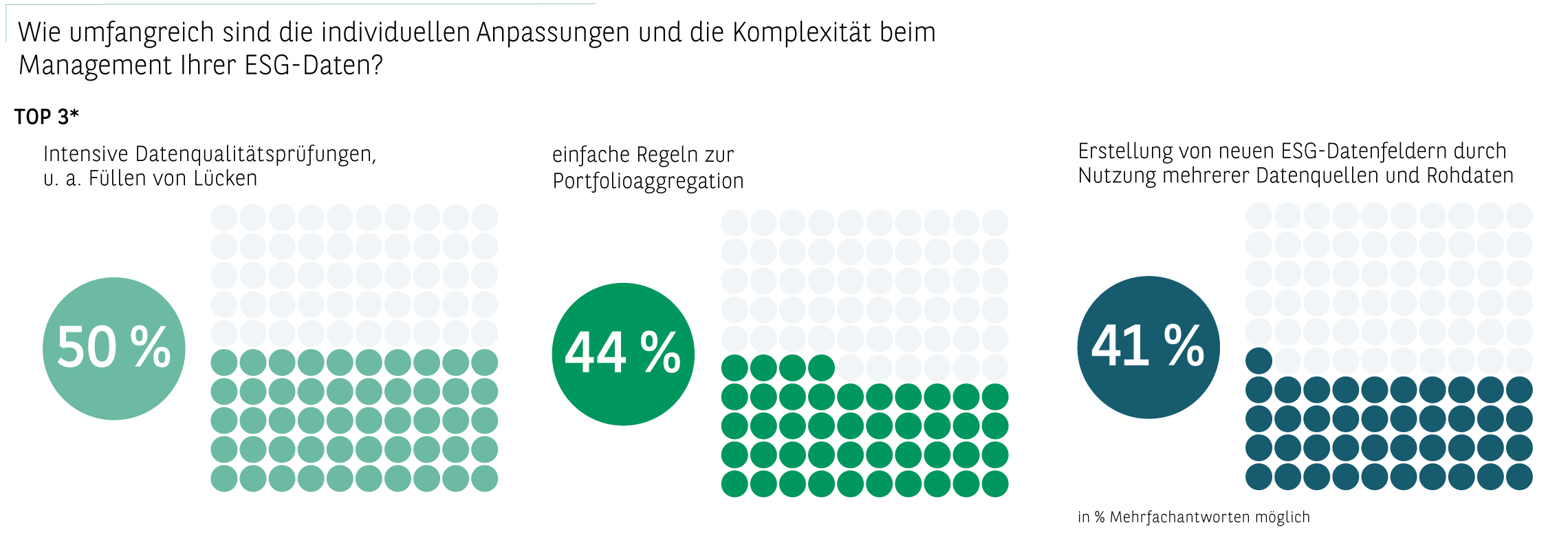

Ein viertel der Teilnehmer gab an, dass zur individuellen Aufbereitung von ESG-Daten entsprechende Methoden für das Datenmanagement implementiert wurden. Bei den Hedgefonds- und Private-Equity- Anbietern erhöhte sich dieser Wert auf 38 %, während er bei den Asset Ownern lediglich bei 21 % lag. Bezogen auf Regionen ist der Wert im Asien- Pazifik-Raum am höchsten (32 %), gegenüber 25 % in Europa und 19 % in Nordamerika. Die 25 % aller Befragten, die Methoden für das Datenmanagement anwenden, wurden zu den Verfahren befragt, die sie bei der Verwaltung von ESG-Daten einsetzen. Die Hälfte von ihnen gab an, dass sie intensive Datenqualitätsprüfungen durchführen, darunter auch das Füllen von Lücken, 44 % nutzen nur einfache Regeln zur Portfolioaggregation, während 41 % neue ESG-Datenfelder erstellen, indem sie mehrere Datenquellen und Rohdaten nutzen.

Von anlegern angewandte verfahren für das management von ESG-daten

Bei den Methoden für das Datenmanagement kommen unter Umständen auch Annahmen oder Schätzungen zur Anwendung, um Lücken zu füllen. Ein Studienteilnehmer bei einem großen dänischen Anbieter von Altersvorsorgeprodukten kommentierte: „Manchmal müssen wir das Gesetz der großen Zahlen anwenden, manchmal geht es um Durchschnittswerte oder um grobe Schätzungen. Wir bemühen uns, unter den gegebenen Umständen und angesichts der Tatsache, dass die Daten lückenhaft oder irreführend sein oder in viele Richtungen weisen können, das Beste daraus zu machen.“ Für Anleger können solche Methoden für das Datenmanagement allerdings auch eine Herausforderung darstellen, wenn sie bei ihren Anbietern zum Einsatz kommen. Dazu ein Portfoliomanager aus der Region Asien-Pazifik: „Werden bestimmte Aktien von einem Anbieter nicht abgedeckt, so ist es nach unserer Erfahrung durchaus üblich, dass er eine Art maschinellen Lernalgorithmus anwendet. Dann gerät man tatsächlich in eine Welt der Schätzungen, denn dieser Algorithmus geht davon aus, dass zwei Unternehmen in derselben Branche im Wesentlichen identisch sind. Der hohe Schätzungsgrad einiger Anbieter ist für uns eine Herausforderung.“

Doch derartige Datenmanagementansätze können in ihrer Reichweite durchaus auch innovativ sein. Ein Beispiel für die Entwicklung neuer ESG-Daten wurde von einem niederländischen Asset Manager angeführt, der sich auf Immobilien spezialisiert hat. Das Unternehmen wollte physische Risiken einem Stresstest unterziehen und ist daher eine Partnerschaft mit einer großen Versicherung eingegangen: „Wir sind die Immobilienspezialisten, sie sind die Experten, wenn es darum geht, das Klimarisiko zu bewerten. Wir haben unsere Datenbanken zusammengeführt, also einen echten Big-Data-Ansatz gewählt. Jede Gewerbeimmobilie weltweit ist in unserer Datenbank erfasst. Wir bewerten spezifische Risiken in Bezug auf Überschwemmungen, Erdbeben, Wirbelstürme usw. in unseren Systemen.“ Ein Spezialist für ESG-Investments bei einem nordamerikanischen Pensionsfonds erzählte, dass man mit einem renommierten wissenschaftlichen Experten ein Forschungsprojekt dazu durchführe, wie sich Aktien aus Sicht von Labour-Management-Standards entwickeln. „Ich hoffe, dass wir innerhalb eines Jahres langsam das finanzielle Risiko auf der Ebene der Vermögenswerte besser verstehen können,“ erklärte er.

25%

DER TEILNEHMER GAB AN, DASS ZUR INDIVIDUELLEN AUFBEREITUNG VON ESGDATEN ENTSPRECHENDE METHODEN FÜR DAS DATENMANAGEMENT IMPLEMENTIERT WURDEN

Einsatz mehrerer Datenanbieter für ESG-Daten

Anleger arbeiten mit einer Reihe von ESG Datenanbietern zusammen, um ESG-Faktoren in verschiedenen Anlageklassen besser zu verstehen und mit unterschiedlichen Funktionen von der Berechnung des CO2-Fußabdrucks bis hin zu Ausübung von Stimmrechtsvollmachten bei Hauptversammlungen. Es kommen hierbei sowohl Generalisten als auch spezialisierte Datenanbieter sowie eine Kombination von mehreren Anbietern zum Einsatz. Bei den UN-Zielen für nachhaltige Entwicklung greifen beispielsweise 55 % der Anleger auf einen Generalisten oder einen Full-Service- Anbieter zurück, der neben ESG-Daten auch eine breite Palette an Investmentdaten anbietet, wie z. B. Bonitätseinstufungen von Anleihen. Betrachtet man die Nutzung von Generalisten, Spezialisten oder einer Kombination aus mehreren Anbietern in Bezug auf eine große Bandbreite von Szenarien bei ESG-Investments, so werden Generalisten von 40 % der Befragten eingesetzt, 24 % nutzen Spezialisten und 35 % setzen auf eine Kombination aus mehreren Anbietern.

Bereiche, in denen generalisten, spezialisten oder mehrere anbieter eingesetzt werden

Für manche Szenarien, wie z. B. ESG-Scores/-Ratings, ist die beliebteste Option die Kombination mehrerer Anbieter (43 %), gefolgt von Generalisten (39 %) und Spezialisten (18 %). Die UN-Ziele für nachhaltige Entwicklung gibt es seit 2015, somit haben sich die Generalisten inzwischen recht gut darauf einstellen können. Geht es aber um die Berücksichtigung von ESG-Kriterien bei alternativen Anlagen wie etwa Private Equity, Immobilien oder Infrastruktur, so nutzen Anleger mit höherer Wahrscheinlichkeit unterschiedliche Anbieter zur Beschaffung von ESG-Daten. In diesem Bereich greifen 45 % auf eine Kombination aus mehreren Anbietern zurück, 30 % beauftragen Spezial- oder Nischenanbieter. Bei alternativen Anlagen beauftragen Asset Manager mit höherer Wahrscheinlichkeit sowohl spezialisierte Datenanbieter (34 % gegenüber 30 %) als auch eine Kombination aus mehreren Anbietern (54 % gegenüber 45 % insgesamt).

Bei einem europäischen Asset Manager kommentierte der Chief Sustainability Officer die Probleme mit ESG-Daten für unterschiedliche Anlageklassen so: „Unsere ESG-Richtlinien für öffentliche Märkte sind relativ gut entwickelt, weil uns die Daten vorliegen. Bei Private Equity, Private Debt, Immobilien, Infrastruktur und landwirtschaftlichen Flächen werden die ESG-Richtlinien erst in den nächsten Jahren entwickelt, da die Datenbeschaffung noch nicht so weit fortgeschritten ist. Dabei sind die potenziellen Auswirkungen viel größer. Wir haben zum Beispiel seit zwei Jahren einen Fonds für nachhaltige landwirtschaftliche Flächen, aber man muss die Daten selbst sammeln, weil es in diesem Bereich keine Datenanbieter gibt.“ Dieser Kommentar verdeutlicht, warum bei alternativen Anlageklassen häufiger mehrere Datenanbieter zum Einsatz kommen.

ANLEGER ARBEITEN MIT EINER REIHE VON ESG-DATENANBIETERN ZUSAMMEN, UM ESG-FAKTOREN IN VERSCHIEDENEN ANLAGEKLASSEN BESSER ZU VERSTEHEN

In einigen Ländern ist das Angebot an ESG-Daten von Drittanbietern immer noch begrenzt. Dazu ein chinesischer Asset Owner: „Generell sind die Datenquellen am chinesischen Markt weniger vollständig als in den USA, wo es Anbieter wie Bloomberg gibt. Aber das Angebot an ESG-Daten wird immer besser und ich gehe davon aus, dass es in Zukunft schnell wachsen wird.“

Größere Anleger greifen u. U. auf mehr als einen der wichtigen Datenanbieter zurück, um so einen umfassenderen Datenbestand zu schaffen. Ein europäischer Anleger kommentierte dies so: „Wir setzen heute ESG-Daten von MSCI ein, aber auch von ISS und Sustainalytics. Zur Vervollständigung der Daten führen wir alles in einer Datenbank zusammen. Wenn uns Daten fehlen, wenden wir uns zuerst an diese drei Anbieter.“ Die Bedeutung von Daten und der Einsatz mehrerer Anbieter wurde von einem Investment Manager eines großen kanadischen Staatsfonds folgendermaßen beschrieben: „Wir haben nicht den einen Datenanbieter, wir haben Dutzende. Daten sind einer unserer größten Kostentreiber.“

Auf eine positive Entwicklung in diesem Bereich weist Marie-Gwenhaëlle Geffroy, Global Head of Sustainability for Financial Institutions (FIC) bei BNP Paribas, hin: „Wir beteiligen uns an einer Reihe von Brancheninitiativen zum Thema ESGDaten und sind der Meinung, dass solche Daten so vergleichbar wie möglich sein sollten. Um dies zu erreichen, müssen wir zusammenarbeiten, um die Rohdaten zu definieren, auf die wir zugreifen wollen, und diese in ein gemeinsames Repository speichern. Wir arbeiten aktuell mit einer Reihe von anderen Banken und Finanzinstituten an einer offenen Plattform für Klimadaten.“

Berichterstattung zu ESG-Investment und Nachhaltigkeit

Was die Präferenzen für Berichtsformate und -ansätze angeht, so ist der beliebteste Ansatz bei der Erstellung von ESG-Berichten die Integration in die bestehende Finanzberichterstattung – 72 % der Befragten stuften dies als eines der drei beliebtesten Berichtsformate und -ansätze ein, vor statischen Berichten (54 %), dynamischer Datenvisualisierung (53 %), Datensätzen und Extraktionen (49 %) und ESG-Rohdaten (48 %). Diese Ergebnisse fallen über die verschiedenen Regionen hinweg und bei den verschiedenen Anlegertypen recht einheitlich aus. Eine Abweichung besteht jedoch darin, dass Asset Manager eher dynamische Datenvisualisierungen (58 %) und weniger statische Berichte (49 %) bevorzugen. Dies dürfte auf den Wunsch der Asset Manager nach aktuelleren Berichtsformaten zurückzuführen sein. Im Gegensatz dazu wählen Hedgefonds und Private-Equity-Firmen seltener die dynamische Datenvisualisierungen (38 %) und setzen eher auf statische Berichte (62 %), möglicherweise weil es sich um kleinere Organisationen handelt, die über weniger Ressourcen im Bereich IT oder Reporting verfügen.

Ein Grund für die Beliebtheit der integrierten ESG-Berichterstattung besteht darin, dass die Aufsichtsbehörden zunehmend eine verstärkte Offenlegung von ESG- und Nachhaltigkeitsfaktoren fordern. Ein Vorstandsmitglied eines europäischen Pensionsfonds äußerte sich dazu wie folgt: „Laut der europäischen Gesetzgebung müssen wir immer mehr Informationen in unseren Geschäftsbericht aufnehmen, der derzeit von unserem externen Wirtschaftsprüfer geprüft wird.“ Infolgedessen müssen Anleger sicherstellen, dass die für ihren Geschäftsbericht verwendeten ESG-Daten exakt sind und begründet werden können. Die Verfügbarkeit von ESG-Rohdaten könnte zudem als Input für die Berichterstattung und als Hilfestellung für Anlageentscheidungen nützlich sein.

ANLEGER MÜSSEN SICHERSTELLEN, DASS DIE FÜR IHREN GESCHÄFTSBERICHT VERWENDETEN ESG-DATEN EXAKT SIND UND BEGRÜNDET WERDEN KÖNNEN

Fazit

Das oberste Ziel für Anleger ist die Beschaffung hochwertiger Daten für ein möglichst breites Spektrum von Anlageklassen, da sie zunehmend ESG-Kriterien und nachhaltige Anlagen in Privatmärkte, Immobilien, Infrastruktur und sonstige Anlageklassen integrieren wollen.

Marie-Gwenhaëlle Geffroy von BNP Paribas zieht folgendes Fazit: „ESG-Daten müssen Anlegern dabei helfen, Portfolios zu bewerten, Risiken zu steuern und die aktuellen und historischen Auswirkungen der ESG-Bestandteile auf die Performance und die Strategie zu berücksichtigen. Wenn wir Nachhaltigkeit als Chance nutzen wollen, ist es wichtiger denn je, dass ESG-Daten in die Anlagestrategien eingebettet werden.“ In diesem Sinne lassen sich ESG-Daten mit einem Kompass vergleichen, der Anlegern dabei hilft, ihren Kurs zu bestimmen und die besten Wege zu Rendite und Impact zu finden. Wie ein Kompass oder ein GPS-Gerät müssen auch ESG-Daten exakt sein, jederzeit zur Verfügung stehen und so aufbereitet sein, dass die Ergebnisse in den Gesamtansatz der Anleger integriert werden können, wenn sie ihren Anforderungen an eine nachhaltige und verantwortungsvolle Anlage vollständig gerecht werden sollen.

[1] Emissionen in Scope 1, 2 und 3 bezeichnen verschiedene Kategorien von Kohlenstoffemissionen. Unter Scope 1 fallen Emissionen, die direkt aus den Aktivitäten des Unternehmens entstehen, während Scope 2 indirekte Emissionen umfasst, die bei der Erzeugung der zugekauften Energie entstehen. Emissionen in Scope 3 sind schwerer vom Unternehmen zu kontrollieren, da es sich um indirekte Emissionen handelt, die in der gesamten Wertschöpfungskette des Unternehmens entstehen. Sie stammen z. B. von Kunden, die Produkte des Unternehmens nutzen, oder von Lieferanten, die Produkte herstellen, die vom Unternehmen eingesetzt werden.

Zweiter Beitrag: Trends bei nachhaltigen Anlagen

- Vorwort

- Hintergrund

- Wie Investoren nachhaltige Anlagen definieren – Wichtigste Erkenntnisse

- Wichtigste ESG-Ziele der Anleger

- Wie Anleger Nachhaltigkeit in ihren Portfolios berücksichtigen

- Eingesetzte Methoden bei nachhaltigen Anlagen

- Prioritäten für die aktive Beteiligung bei ESG-Investment

- Weitere Schritte der Anleger in Richtung eines kohlenstoffarmen Wirtschaftsmodells

- Festlegung von Zielen zur Reduzierung des CO2-Ausstoßes

- Fazit

- ESG Global Survey 2023

- ESG Global Survey 2023

- Wie Anleger die ESG-Herausforderungen angehen

- Wichtigste Erkenntnisse

- Vorwort

- Hintergrund

- Die ESG-Datenherausforderung – wichtigste Erkenntnisse

- Datenmängel stellen die grösste Hürde für das ESG-Investment dar

- Fokus auf ESG-investment und nordamerika

- Die Datenherausforderungen bei ESG- und Nachhaltigkeitsthemen

- Wie Anleger Methoden für das Datenmanagement auf ESG-Daten anwenden

- Einsatz mehrerer Datenanbieter für ESG-Daten

- Berichterstattung zu ESG-Investment und Nachhaltigkeit

- Fazit

- Zweiter Beitrag: Trends bei nachhaltigen Anlagen

- Vorwort

- Hintergrund

- Wie Investoren nachhaltige Anlagen definieren – Wichtigste Erkenntnisse

- Wichtigste ESG-Ziele der Anleger

- Wie Anleger Nachhaltigkeit in ihren Portfolios berücksichtigen

- Eingesetzte Methoden bei nachhaltigen Anlagen

- Nachhaltige Anlagen bzw. ESG-Investmentansätze erklärt

- Prioritäten für die aktive Beteiligung bei ESG-Investment

- Weitere Schritte der Anleger in Richtung eines kohlenstoffarmen Wirtschaftsmodells

- Festlegung von Zielen zur Reduzierung des CO2-Ausstoßes

- Fazit

- Integration von ESG-Fachwissen in die Geschäftstätigkeit

- Vorwort

- Hintergrund – Förderung der Integration

- Relevanz für Entscheidungen – Integration in das Portfoliomanagement

- Vielschichtiges Risikomanagement

- Sorgfältige Prüfung – Überwachung der Einhaltung von ESG-Kriterien

- Externe Experten für die Umsetzung

- Sorgfältige Auswahl

- Fazit

Vorwort

Nachhaltiges Anlegen entwickelt sich entsprechend den Bedürfnissen der Investoren dynamisch weiter. Das überrascht kaum, wenn man bedenkt, dass es die drei Säulen der Umwelt-, Sozial- und Governance-Themen (ESG) umfasst, die alle von neuen Ideen und Innovationen betroffen sind. So berücksichtigt der ökologische Ansatz bei nachhaltigen Anlagen inzwischen auch neu aufkommende Fragestellungen wie etwa den Verlust von Biodiversität und den Klimawandel, während die Debatte zu den Themen Diversität, Gerechtigkeit und Inklusion in die sozialen Aspekte einfließt. Darüber hinaus möchten Investoren im Rahmen ihrer Governance-Agenda zunehmend mit den Unternehmen, in die sie investieren, als aktive Eigentümer in Bereichen zusammenarbeiten, die ihnen Priorität einräumen.

Bei nachhaltigen Anlagen kommt auch eine breite Palette an Investmentansätzen zum Einsatz, die vom negativen Screening und Ausschlüssen über ESG-Integration bis hin zu den immer beliebter werdenden Ansätzen des Impact- und thematischen Investierens reicht. Diese Ansätze werden mittlerweile auf die meisten Anlageklassen angewandt, einschließlich privater Märkte und alternativer Anlagen. Gleichzeitig gilt es, makroökonomische Themen wie z. B. die Zinswende und die Rückkehr der Inflation oder geopolitische Risiken zu berücksichtigen. Im Bereich des ESG-Investments variiert zudem der Schwerpunkt je nach Region. So ist beispielsweise eine Verpflichtung zu Netto-Null bei nordamerikanischen Investoren weniger häufig anzutreffen als bei Anlegern in Europa oder der Region Asien-Pazifik. Aber sie integrieren eher Ziele im Bereich Diversität, Gerechtigkeit und Inklusion (Diversity, Equity and Inclusion – DEI) in ihre Anlagepolitik. Vor diesem Hintergrund zeichnen sich nachhaltige Anlagen heute durch Komplexität und Vielschichtigkeit aus und rücken gleichzeitig immer mehr in den Mittelpunkt der Anlageziele vieler Investoren.

Hintergrund

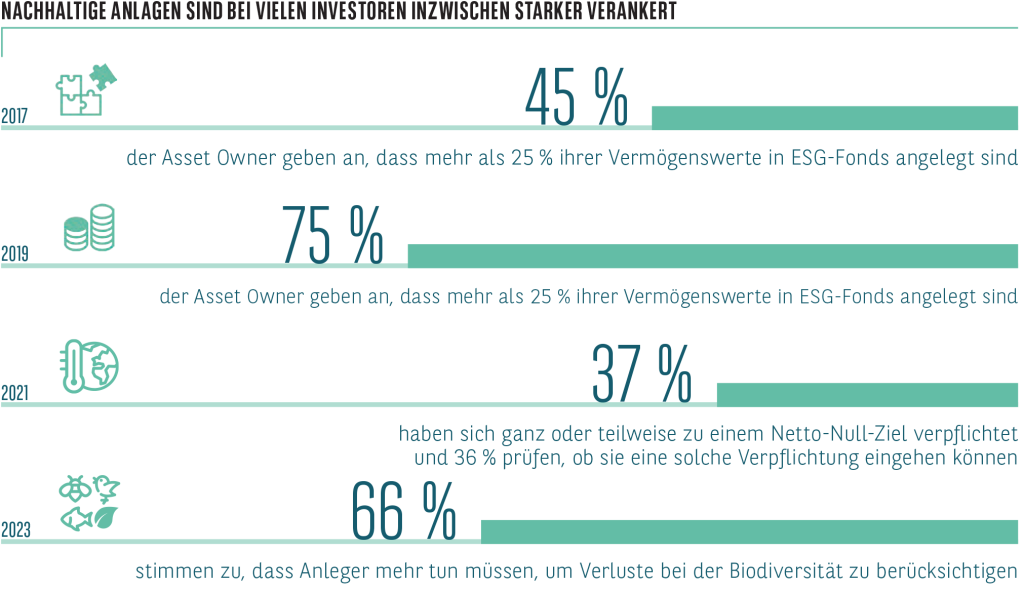

Die früheren ESG Global Surveys der BNP Paribas zeigen, wie sich ESG-Investments bei institutionellen Anlegern in den vergangenen sechs Jahren entwickelt haben. Im Jahr 2017 ergab die erste Umfrage, dass ESG-Investments weit verbreitet sind und 79 % der Befragten ESG-Aspekte in ihre Anlageform einbeziehen. Der Einsatz von ESG-Investments war zwar recht gängige Praxis, dafür aber relativ begrenzt. Nur knapp die Hälfte (48 %) der Asset Owner investierten mehr als 25 % ihrer Vermögenswerte in spezifische ESG-Strategien. Bei Asset Managern zeigte sich ein ähnliches Bild. Allerdings war bei der Einbindung von ESG-Faktoren sowohl bei Asset Managern als auch bei Asset Ownern ein Aufwärtstrend zu verzeichnen: Beide Gruppen gaben an, dass ESG-Strategien oder -Fonds künftig einen größeren Anteil ihrer Investitionen ausmachen würden.

Die Studie des 2019 durchgeführten ESG Global Survey ließ erkennen, dass ESG-Investments sich zunehmend etabliert hatten. So gaben 75 % der Asset Owner an, mehr als 25 % ihrer Vermögenswerte in ESG-Fonds zu investieren.

Auch die Ziele für eine nachhaltige Entwicklung der Vereinten Nationen (United Nations Sustainable Development Goals – SDGs) hatten an Bedeutung gewonnen: Knapp zwei Drittel (65 %) der Anleger richteten ihre Anlagepolitik daran aus. Als wichtigste Motivation für ESG-Investments nannten etwas mehr als die Hälfte (52 %) der Anleger eine bessere langfristige Rendite. Bei 47 % der Befragten standen Markenimage und Reputation im Vordergrund.

institutionellen Anlegern zugenommen: 37 % der Befragten verpflichteten sich ganz oder teilweise, durch ihre Investitionen ein Netto-Null-CO²-Emissionsziel zu erreichen, und weitere 36 % prüften, ob sie eine solche Verpflichtung eingehen können. Diese Ergebnisse spiegeln die Bedeutung der Bekämpfung des Klimawandels für Investoren in Folge des Pariser Klimaabkommens von 2015 wider, das darauf abzielt, die globale Erwärmung auf 1,5°C über dem vorindustriellen Niveau zu begrenzen. Zudem reagierten Anleger auf neue Vorschriften, wie z. B. die EU-Verordnung zur Offenlegung nachhaltiger Finanzen (Sustainable Finance Disclosure Regulation – SFDR), sowie auf die Forderungen ihrer internen und externen Stakeholder. Zu den weiteren wichtigen Erkenntnissen der Studie zählt die Tatsache, dass das „S“ in ESG weiterhin als die am schwierigsten zu analysierende und zu integrierende Säule angesehen wurde, während das Thema Markenimage und Reputation (59 %) als größte Motivation für ESG-Investments die Erzielung besserer langfristigen Renditen (45 %) überholt hatte.

Gibt es im Jahr 2023, wo Themen wie der Klimawandel für viele Menschen vordringlich geworden sind, einen Konsens über die Bedeutung nachhaltiger Anlagen für Investoren? Wie lässt sich das auf die Anlagestrategien übertragen? Wie setzen Investoren die Verpflichtung zu einem Netto-Null-Ziel um? Und welche Unterschiede und Gemeinsamkeiten bestehen zwischen Investoren in verschiedenen Regionen beim Thema nachhaltige Anlagen? In diesem Bericht werden diese und andere Aspekte rund um das Thema nachhaltiges Investieren beleuchtet.

Gibt es inzwischen einen Konsens darüber, was eine nachhaltige Anlage für Anleger bedeutet?

Wie Investoren nachhaltige Anlagen definieren – Wichtigste Erkenntnisse

Im Rahmen der diesjährigen Studie ESG Global Survey wurden die Teilnehmer nach dem wichtigsten Element in ihrer Definition von nachhaltigen Anlagen gefragt. Ein wesentlicher Punkt hat sich dabei herauskristallisiert: Es besteht kein Konsens über das wichtigste Element, da nur drei Elemente auf globaler Basis mehr als 10% und keines mehr als 22% erreichen. Daran erkennt man, wie sehr die Umstände des jeweiligen Anlegers einen Einfluss darauf haben wie er nachhaltiges Investieren sieht und welche Prioritäten er setzt.

Das beliebteste Element ist für 22 % der Befragten, dass es die eigenen Kriterien ihrer Organisation zur Definition nachhaltiger Investments erfüllt. Dies ist für nordamerikanische Anleger das bei weitem wichtigste Element: 42 % der US-amerikanischen und 30 % der kanadischen Investoren wählten es. Im Gegensatz dazu sind nur 18 % der Anleger in der Region Asien-Pazifik bzw. 17 % der europäischen Anleger der Meinung, dass das wichtigste Element bei der Definition nachhaltiger Anlagen darin besteht, dass es die eigenen Kriterien ihrer Organisation erfüllt.

IN NORDAMERIKA URTEILEN INVESTOREN NACH IHREN EIGENEN PRIORITÄTEN DARÜBER, WAS WIRKUNGSVOLL IST. ABER IN DEN REGIONEN EUROPAS UND ASIENS MIT EINER RELATIV HÖHEREN REGULIERUNGSÜBERWACHUNG, BESTEHT WENIGER UNKLARHEIT FÜR DEN MARKT, BESTIMMTE NACHHALTIGKEITSTHEMEN HERVORZUHEBEN

Diese regionalen Abweichungen verdeutlichen die Unterschiede bei der Regulierungsaufsicht. In Nordamerika, wo es nur ein geringes Maß an Regulierung bei ESG-Themen gibt, legen Investoren ihre eigenen Prioritäten fest. In den Regionen Europa und Asien hingegen, die im Vergleich stärker reguliert sind, haben die Marktteilnehmer weniger Spielraum bei der Auswahl bzw. Priorisierung von Nachhaltigkeitsthemen.

Wenngleich Organisationen in Europa und in der Region Asien-Pazifik jeweils eigene Ansichten haben, werden sie eher durch politische Entscheidungsträger und Regulierungsbehörden sowie durch Regierungen oder einflussreiche Investoren beeinflusst. Der CIO einer chinesischen Versicherungsgesellschaft erklärte, man wolle damit beginnen, Kapital in ESG-Produkte zu investieren, „weil in China, die Regierung und die Regulierungsbehörde Unternehmen dazu drängen, ihre ESG-Fortschritte zu beschleunigen.“ Für einige europäische Anleger ist der entsprechende Treiber die Umsetzung von im Pariser Abkommen vereinbarten Klimazielen. Dies wiederum veranlasst die Investoren dazu, sich zu einem Netto-Null-Ziel zu verpflichten und ihren CO2-Fußabdruck zu reduzieren. Das sind zwei Beispiele dafür, wie Anleger in der Region Asien-Pazifik und in Europa oftmals von einer Top-Down-Strategie und der Regulierung geleitet werden, während nordamerikanische Investoren eher einen Bottom-up-Ansatz verfolgen.

ASSET OWNER STIMMEN EHER ZU, DASS DAS WICHTIGSTE ELEMENT EINER NACHHALTIGEN INVESTITION IST, DASS ES IHRE EIGENEN KRITERIEN FÜR DIE DEFINITION EINER NACHHALTIGEN INVESTITION ERFÜLLT

Asset Owner (27 %) sind auch eher als Asset Manager (18 %) oder Hedgefonds und Private-Equity-Firmen (18 %) der Meinung, dass das wichtigste Element einer nachhaltigen Anlage darin besteht, dass es die eigenen Kriterien für die Definition einer nachhaltigen Anlage erfüllt. Hierbei dürften Asset Manager, Hedgefonds und Private-Equity-Firmen unter dem Einfluss ihrer Kunden stehen, wenn es um die Definition einer nachhaltigen Anlage geht.

ANLEGER ZU DEN WICHTIGSTEN ELEMENTEN BEI EINER NACHHALTIGEN ANLAGE

Insgesamt ist das zweit beliebteste, von einem Fünftel (20 %) der Teilnehmer gewählte Element bei der Definition einer nachhaltigen Anlage, dass ein messbarer, positiver Einfluss auf ESG-Kriterien gegeben sein muss. Allerdings sinkt dieser Wert in Nordamerika auf 13 %, im Vergleich zu 20 % in Europa und 25 % in der Region Asien-Pazifik. Das Gesamtergebnis lässt erkennen, warum Impact Investing immer mehr zu einem wichtigen ESG-Ansatz wird (Definitionen von Impact Investing und anderen Methoden im Bereich ESG-Investment finden). Beispielsweise antwortete der Asset Manager eines australischen Super funds folgendermaßen auf die Frage nach der Definition nachhaltiger Anlagen: „Eine nachhaltige Anlage wäre ein Unternehmen bzw. Vermögenswert, das bzw. der in erster Linie Renditen erwirtschaftet, jedoch ohne dabei unsere Nachhaltigkeitsziele z. B. in Bezug auf Dekarbonisierung oder Arbeitsstandards zu gefährden.“ In anderen Fällen kann Impact Investing sogar noch grundlegender sein.

Ein Geschäftsführer eines auf Impact Investing spezialisierten niederländischen Asset Managers meinte: „Der Brundtland-Bericht[1] und die darin enthaltene Definition einer nachhaltigen Entwicklung bildet nach wie vor die Grundlage für unser Handeln. Wir möchten nicht, dass unsere Investitionen für zukünftige Generationen oder bereits jetzt gefährdete Gesellschaften negative Auswirkungen haben.“

Während die ersten beiden Elemente bei der Definition einer nachhaltigen Anlage recht subjektiv sein können, ist das drittplatzierte Element eher objektiv: Die Ausrichtung an einem ESG-Ziel oder -Pfad, wie dem Pariser Abkommen oder einem Netto-Null-Ziel. Dies wählten 16 % der Teilnehmer insgesamt, der Wert in der Region Asien-Pazifik lag jedoch bei lediglich 13 %. Unter den Asset Ownern (13 %) war dieses Element weniger beliebt als bei Asset Managern (17 %) sowie Hedgefonds und Private-Equity-Firmen (22 %). Für letztere ist die Objektivität wahrscheinlich ein Vorteil, wenn es darum geht, die Nachhaltigkeit eines Fonds oder einer Strategie für potenzielle Anleger und andere Fondsselektoren transparent aufzuzeigen.

Wichtigste ESG-Ziele der Anleger

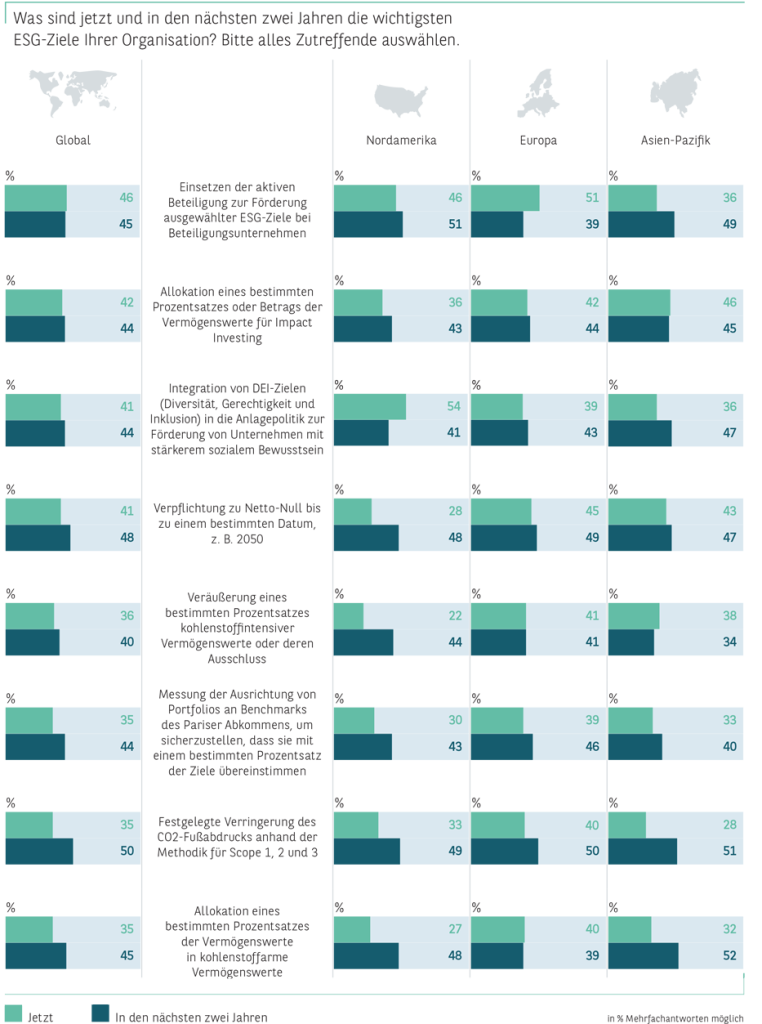

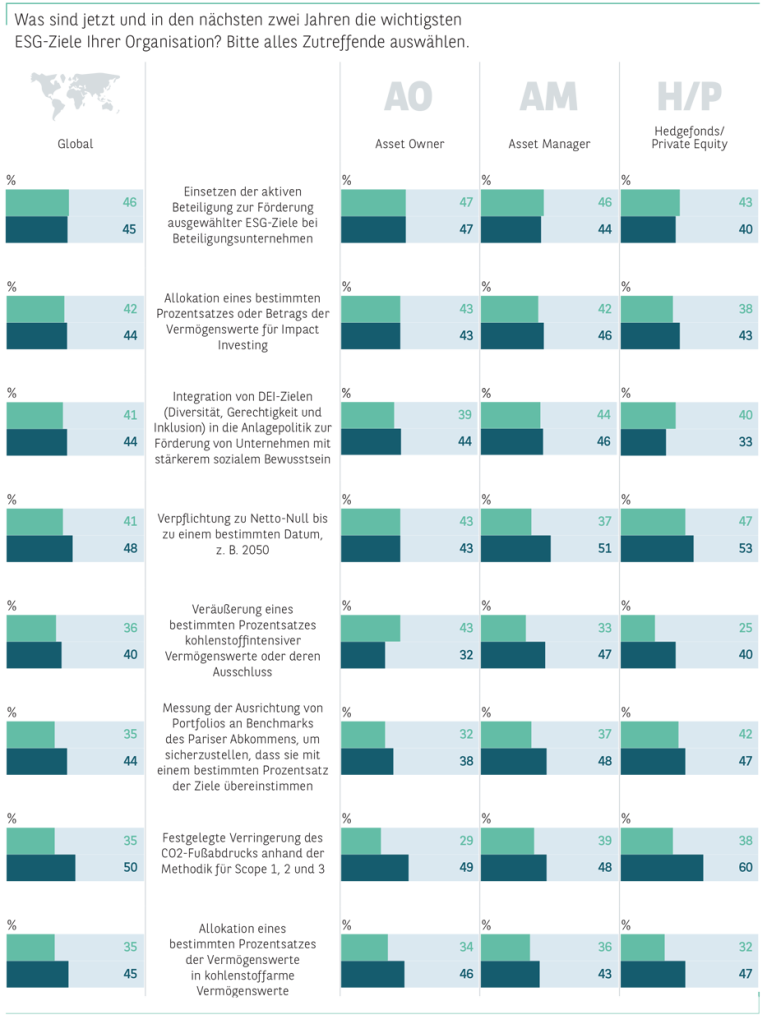

Für Anleger sind ihre wichtigsten ESG-Ziele ausschlaggebend dafür, wie sie ESG-Investments in ihre Anlageportfolios integrieren. Auf globaler Ebene zeigen die Ergebnisse, dass das beliebteste ESG-Ziel darin besteht, die aktive Beteiligung dazu einzusetzen, ausgewählte ESG-Ziele bei Beteiligungsunternehmen zu fördern (46 %), noch vor der Investition eines bestimmten Betrags oder Prozentsatzes in Impact Investment (42 %), der Integration von Zielen im Bereich Diversität, Gerechtigkeit und Inklusion in die Anlagepolitik (41 %), einer Verpflichtung zu Netto-Null bis zu einem bestimmten Datum (41 %) und der Veräußerung eines bestimmten Prozentsatzes von kohlenstoffintensiven Anlagen bzw. deren Ausschluss (36 %).

Diese Angaben beziehen sich alle auf die aktuell wichtigsten Ziele. Mit Hinblick auf die nächsten zwei Jahre ist eine festgelegte Reduzierung des CO2-Fußabdrucks eines Anlegers unter Anwendung der Methodik für Scope 1, 2 und 3[2] mit 50 % das am häufigsten gewählte wichtigste Ziel, noch vor der Verpflichtung zu Netto-Null (48 %), der Anlage in kohlenstoffarme Vermögenswerte und der aktiven Beteiligung (45 %). Bei Betrachtung dieser Ergebnisse wird deutlich, dass sich die wichtigsten ESG-Ziele der Anleger in den nächsten zwei Jahren stärker auf den Übergang zu einer kohlenstoffarmen Wirtschaft und auf die Dekarbonisierung konzentrieren werden, und zwar in allen drei Regionen.

WELTWEIT ZEIGEN DIE ERGEBNISSE, DASS DAS WICHTIGSTE ESG-KERNZIEL DARIN BESTEHT, DURCH AKTIVE ÜBERNAHME VON VERANTWORTUNG ZUR FÖRDERUNG AUSGEWÄHLTER ESG-ZIELE BEIZUTRAGEN

Die Äußerungen der Anleger in einer Reihe von qualitativen Interviews bestätigen das Nebeneinander wichtiger ESG-Ziele und die Bedeutung von Zielen im Zusammenhang mit der Dekarbonisierung. So kommentierte beispielsweise ein ESG-Anlagespezialist bei einem US-Pensionsfonds im Gesundheitssektor: „Wir haben einen CO2-Fahrplan erstellt, passend zu unserem Netto-Null-Ziel. Dazu kommen die fünf Säulen unserer ESG-Strategie, die sich auf gesundheitliche Chancengleichheit, Klimawandel, DEI, Kreislaufwirtschaft und Datensicherheit für Patienten konzentrieren.“ Ein niederländischer Asset Manager äußerte sich wie folgt: „Wir haben im Jahr 2020 Klimaziele festgelegt, die am Pariser Abkommen ausgerichtet sind. In der Zwischenzeit haben wir bei der Verringerung unseres CO2-Fußabdrucks recht gute Fortschritte gemacht.“

Regional betrachtet ist unter den nordamerikanischen Investoren sowohl in Kanada als auch in den USA ein deutlicher Anstieg bei den wichtigen ESG-Zielen im Bereich Dekarbonisierung zu verzeichnen.

WICHTIGSTE ESG-ZIELE DER ANLEGER NACH REGION

So erhöht sich der Anteil der Anleger in Kanada, die eine Verpflichtung zu Netto-Null eingehen, von derzeit 37 % auf 57 % in den nächsten zwei Jahren. In den USA liegen die entsprechenden Werte bei 23 % und 43 %.

Diese Ergebnisse passen nicht zur weit verbreiteten Meinung, dass US-Investoren weniger an nachhaltigen Investitionen interessiert sind als Anleger in anderen Ländern. Für Investoren in den USA spielen möglicherweise Anlagechancen in den Bereichen grüne Energie und Cleantech als neue Impulsgeber hier eine Rolle. Ein nordamerikanischer Asset Owner unterstrich diesen Ansatz wie folgt: „Unsere Nachhaltigkeitsziele drehen sich um unsere Maßnahmen zur Verringerung von Treibhausgasemissionen, z. B. durch die Investition in Elektrofahrzeuge, erneuerbare Energien usw.“

WICHTIGSTE ESG-ZIELE DER ANLEGER NACH ORGANISATIONSART

Mit Blick auf die weiteren Ergebnisse bei den wichtigsten ESG-Zielen jetzt und in den nächsten zwei Jahren lassen sich einige interessante Trends ausmachen. Beispielsweise wird die aktive Beteiligung (oder der „Active-Ownership-Ansatz“) in Europa in den nächsten zwei Jahren von der Spitzenposition (51 %) auf den fünften Platz (39 %) bei den wichtigsten ESG-Zielen abrutschen. Gleichzeitig wird die Verpflichtung zu Netto-Null und die Integration von DEI-Zielen in die Anlagepolitik für europäische Investoren wichtiger. Es ist anzunehmen, dass sich die Anleger bei der Frage nach den wichtigsten ESG-Zielen in den nächsten zwei Jahren naturgemäß eher auf Bereiche konzentrieren, in denen sie ihre Aktivitäten verstärken wollen. So beabsichtigen europäische Anleger möglicherweise, ihre aktive Beteiligung fortzuführen und konzentrieren sich beim Blick in die Zukunft auf Bereiche, in denen sie mehr tun wollen, wie etwa die Integration von DEI-Zielen in die Anlagepolitik.

Der künftige Anstieg in Europa und im Raum Asien-Pazifik in diesem Bereich könnte hier die entscheidende Erkenntnis sein, während nordamerikanische Investoren, von denen 54 % diesen Faktor bereits zu den wichtigsten ESG-Zielen zählen, dazu übergehen, diesen zwar beibehalten, aber ihre Aktivitäten in anderen Bereichen verstärken.

Gleichzeitig ist es gut möglich, dass zentrale ESG-Ziele dann an Wichtigkeit verlieren, wenn Anleger das Gefühl haben, dass sie an ihre Grenzen kommen. So wird der Ausstieg aus kohlenstoffintensiven Vermögenswerten als wichtiges ESG-Ziel bei Investoren in der Region Asien-Pazifik von jetzt 38 % in den nächsten zwei Jahren auf 34 % zurückgehen. Dies dürfte die Tatsache widerspiegeln, dass die Reduktion mit der Zeit immer schwieriger wird. Sind die einfacheren Ziele erst einmal erreicht, gilt es für Anleger, Diversifizierung, Sektor-Engagement und den gesamten Portfolioaufbau zu berücksichtigen, wodurch der Ausstieg aus Investitionen erschwert wird, da der Pool an kohlenstoffintensiven Anlagen kleiner wird.

Zu dieser Vermutung bezüglich Investoren in der Region Asien-Pazifik passen auch die Ergebnisse, dass mehr Anleger in dieser Region in den nächsten zwei Jahren die Verringerung ihres CO2-Fußabdrucks sowie spezifische Investitionen in kohlenstoffarme Vermögenswerte als wichtige ESG-Ziele festlegen werden. Die Werte steigen für Ersteres von 28 % auf 51 % und für Letzteres von 32 % auf 52 %.

Aus diesen Daten geht hervor, dass Anleger in der Region Asien-Pazifik insgesamt den Klimawandel aktiv angehen. Daraus lässt sich außerdem ableiten, dass die Verpflichtung zu Netto-Null bei Investoren in dieser Region als wichtiges Ziel an Bedeutung zunehmen wird. Gleichzeitig haben Investoren in Nordamerika, die verstärkt die Veräußerung oder den Ausschluss kohlenstoffintensiver Anlagen planen, möglicherweise das Gefühl, dass sie hier mehr tun können, während europäische Anleger, bei denen mit Blick auf Veräußerungen oder Ausschlüsse die Entwicklung stabil bleibt, diese als eine sinnvolle Option im Rahmen eines Mitwirkungsansatzes betrachten.

Bei allen drei Anlegertypen gibt es gemeinsame Trends, darunter insbesondere das stärkere Setzen auf eine festgelegte Verringerung des CO2-Fußabdrucks unter Anwendung der Methodik für Scope 1, 2 und 3 (von derzeit 35 % auf 50 % in den nächsten zwei Jahren auf Gesamtbasis) sowie die spezifische Investition in kohlenstoffarme Vermögenswerte (Anstieg von derzeit 35 % auf 45 % in den nächsten zwei Jahren auf Gesamtbasis). In beiden Fällen planen alle drei Anlegertypen, diese Aktivitäten als wichtige ESG-Ziele zu intensivieren. Es ist dabei anzunehmen, dass diese Ziele zusammenhängen: Das Ziel eines verringerten CO2-Fußabdrucks führt eben zu Investitionen in kohlenstoffarme Vermögenswerte. Diese Zielsetzungen hängen mit ziemlicher Sicherheit mit dem Vorsatz zusammen, eine Verpflichtung zu Netto-Null einzugehen, was bei Asset Managern stark und bei Hedgefonds und Private-Equity-Firmen in etwas geringerem Umfang zunimmt. Daraus geht hervor, dass Investoren einen starken Impuls für Maßnahmen zur Dekarbonisierung empfinden, wobei der Einsatz von Scope 1, 2 und 3 zur Messung des CO2-Fußabdrucks hier für mehr Klarheit und Transparenz sorgt.

Bei der Betrachtung nach Anlegertypen besteht ein wesentlicher Unterschied darin, dass mehr Asset Owner (43 %) die Veräußerung von kohlenstoffintensiven Vermögenswerten aktuell als wichtiges Ziel nennen, im Vergleich zu 33 % der Asset Manager und 25 % der Hedgefonds und Private-Equity-Firmen. Hier kommt es in den nächsten zwei Jahren allerdings zu einer Trendumkehr: Bei Asset Ownern (32 %) wird dieser Ansatz als wichtiges Ziel an Bedeutung abnehmen und bei Asset Managern (47 %) sowie bei Hedgefonds und Private-Equity-Firmen (40 %) zunehmen. Ein denkbarer Grund hierfür ist, dass Asset Owner der Meinung sind, dieses Thema bereits angepackt zu haben und daher für die Zukunft keine weiteren Maßnahmen planen. Asset Manager, Hedgefonds und Private-Equity-Firmen hingegen liegen bei den Themen Veräußerung und Ausschluss weiter zurück und sind sich bewusst, dass sie künftig mehr tun müssen.

Als weiterer möglicher Faktor kommt hinzu, dass Asset Owner, wie z. B. große Pensionsfonds und Versicherungsgesellschaften, unter größerem Druck stehen, sich von kohlenstoffintensiven Vermögenswerten zu trennen, um das entsprechende Engagement zu reduzieren und den Anforderungen ihrer Investoren besser (eher?) gerecht zu werden. Dazu Delphine Queniart, Head of Sustainable Finance Client Engagement Global Markets bei BNP Paribas: „Finanzinstitute berücksichtigen Nachhaltigkeitsaspekte zunehmend systematisch in ihren Anlagestrategien und integrieren nachhaltige Anlagen schrittweise bei den gängigen Anlageklassen, von Aktien bis hin zu anderen Anlageklassen. Die Ansätze und Schwerpunkte dieser Institute hängen eng mit ihren Stakeholdern und dem von ihnen festgelegten Rahmen zusammen. Wir beobachten, dass das Klima (Dekarbonisierung und Pfade) derzeit zwar Priorität genießt, Themen wie DEI, soziale Faktoren, Umweltthemen und der Verlust der Biodiversität sowie Governance aber als wichtige Aspekte für die aktive Beteiligung an Bedeutung gewinnen.“

Wie Anleger Nachhaltigkeit in ihren Portfolios berücksichtigen

23%

Fast ein Viertel der Befragten gab an, dass mindestens 50 % ihrer Aktieninvestitionen ESG-Faktoren beinhalten

Bei institutionellen Anlegern werden ESG-Anlagekonzepte in der Regel zunächst in den Mainstream-Anlageklassen umgesetzt, üblicherweise bei Aktien, und dann mit der Zeit auf weitere Anlageklassen wie Anleihen, Privatmärkte, Immobilien usw. ausgeweitet.

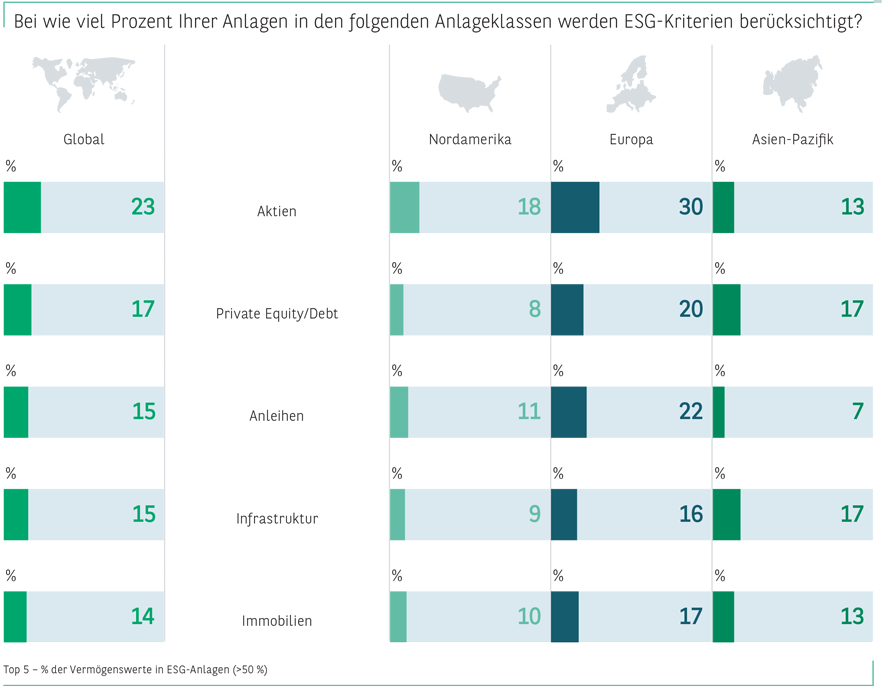

Dieser Trend wird deutlich, wenn Anleger gefragt werden, bei welchem Prozentsatz ihrer Investitionen in verschiedenen Anlageklassen ESG-Investmentansätze zum Einsatz kommen. Nahezu ein Viertel der Befragten (23 %) gab an, dass bei 50 % oder mehr ihrer Aktienanlagen ESG-Kriterien eine Rolle spielen. Bei Anleihen sagten 15 % der Teilnehmer, dass bei 50 % oder mehr ihrer Anlagen ESG-Aspekte berücksichtigt werden. Auch in den Bereichen Private Debt und Private Equity spielen ESG-Faktoren eine Rolle: Hier berücksichtigen 17 % der Befragten bei 50 % oder mehr ihrer Anlagen in Private Debt/Private Equity ESG-Aspekte.

EINSATZ VON ESG NACH ANLAGEKLASSE (% DER BEFRAGTEN, BEI DENEN 50 % ODER MEHR DER ANLAGEN ESG-KRITERIEN BERÜCKSICHTIGEN)

Im Allgemeinen ist die Wahrscheinlichkeit höher, dass europäische Anleger bei 50 % oder mehr ihrer Anlagen in den oben genannten Anlageklassen ESG-Faktoren integrieren als Investoren in der Region Asien-Pazifik oder in Nordamerika, wobei Kanada eine Ausnahme bildet. Die Länder mit dem höchsten Anteil an Befragten, die bei mehr als 50 % ihrer Aktienanlagen ESG-Kriterien berücksichtigen, sind Kanada (43 %), Frankreich (40 %), Schweden (33 %), Dänemark (45 %), Spanien (30 %) und das Vereinigte Königreich (33 %). Im Gegensatz dazu setzen nur 5 % der US-Teilnehmer ESG-Faktoren bei 50 % oder mehr ihrer Aktienanlagen ein. Bei US-Anlegern liegt der Anteil der Befragten, die zwischen 1 % und 25 % ihrer Aktienanlagen unter Berücksichtigung von ESG-Gesichtspunkten tätigen, mit 57 % höher als der Gesamtwert von 37 %.

Ein ähnliches Muster zeigt sich beim Thema ESG im Anleihebereich: Hier integrieren mehr Investoren in Europa als in Nordamerika oder der Region Asien-Pazifik ESG-Kriterien bei 50 % oder mehr ihrer Investitionen in festverzinsliche Anlagen.

Für Investoren bringt die Ausweitung der Palette an Anlageklassen, die für ESG-Investment herangezogen werden, diverse Herausforderungen mit sich. Der Anlageverwalter eines europäischen Pensionsfonds kommentierte folgendermaßen: „Auf der Kreditseite besteht das Problem insbesondere bei Leveraged Loans, dass weniger als 10 % der Unternehmen nicht börsennotiert sind und Daten nur sporadisch vorliegen. Oftmals muss man den Sektor- oder Branchendurchschnitt für ein Unternehmen heranziehen, wenn man keine konkreten Zahlen hat.“ Dieselbe Herausforderung kann sich bei Vermögenswerten an privaten Märkten ergeben. Dazu ein europäischer Asset Manager: „Bei Private Equity, Private Debt, Immobilien, Infrastruktur und landwirtschaftlichen Flächen werden unsere ESG-Richtlinien erst in den nächsten Jahren entwickelt, da die Daten hinterherhinken. Dabei sind die potenziellen Auswirkungen viel größer.“

Im Allgemeinen ist es wahrscheinlicher, dass europäische Anleger 50 % oder mehr ihrer Anlagen in den oben genannten Anlageklassen unter Einbeziehung von ESG-Faktoren anlegen als nordamerikanische und APAC-Anleger

Eingesetzte Methoden bei nachhaltigen Anlagen

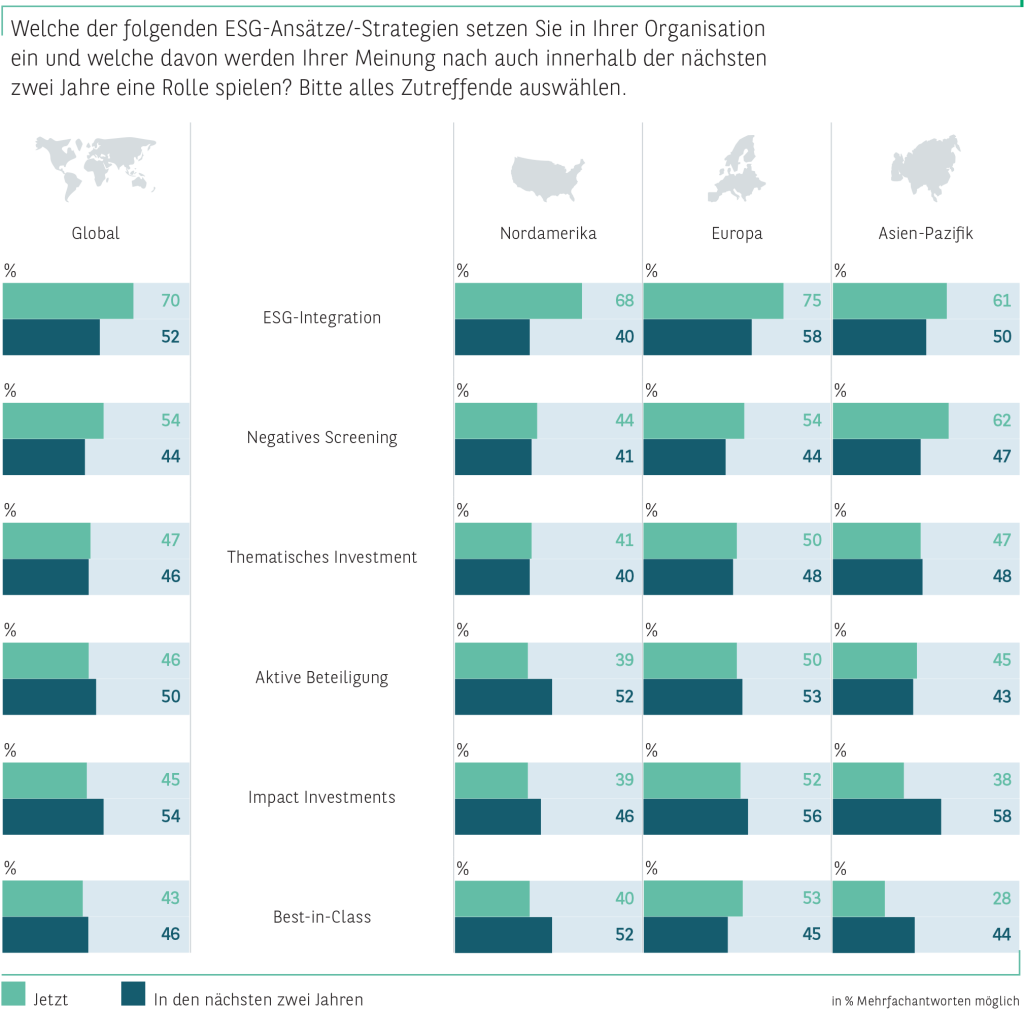

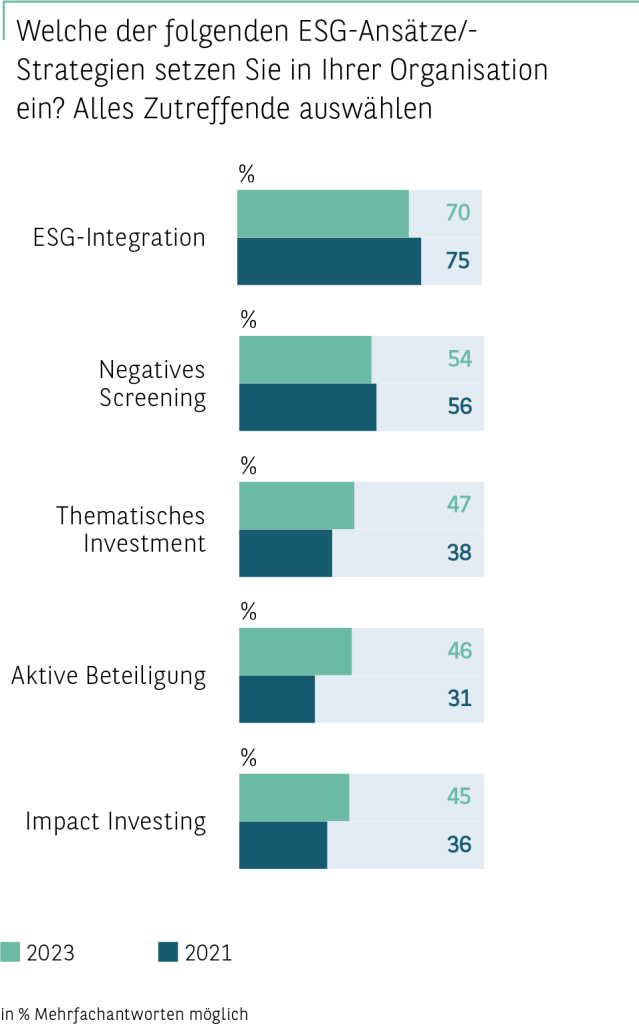

Anleger wenden beim ESG-Investment ein breites Spektrum an Ansätzen an, wobei sich das Bild mit der Zeit ändert. Derzeit ist die ESG-Integration der am häufigsten angewandte Ansatz, der bei 70 % der Anleger weltweit zum Einsatz kommt, gefolgt von negativem Screening (54 %), thematischem Investment (47 %) und Impact Investing (45 %).

Bei der Nutzung dieser Methoden liegen europäische Investoren ganz vorne: 75 % setzen die ESG-Integration ein, 54 % das negative Screening, 53 % investieren in die besten Titel in einem bestimmten Sektor und 52 % setzen auf Impact Investments. Anleger im Raum Asien-Pazifik wenden vor allem das negative Screening an (62 % gegenüber 54 % weltweit). Auch wenn der prozentuale Anteil dieser ESG-Ansätze bei nordamerikanischen Investoren niedriger liegt, sind die ESG-Integration und das negative Screening beides Methoden, die dort aktuell bevorzugt werden. Nach Organisationsart betrachtet, stechen Asset Owner hier mit dem Einsatz der aktiven Beteiligung hervor (51 % gegenüber 46 % insgesamt), während Asset Manager stärker auf negatives Screening und Impact Investing setzen als die meisten Befragten. Hedgefonds und Private-Equity-Firmen liegen mit der ESG-Integration zwar über dem Durchschnitt der Befragten, setzen aber weniger stark auf die aktive Beteiligung und das Impact Investments.

ESG-INTEGRATION IST VON 70 % DER INVESTOREN WELTWEIT DER AM MEISTEN VERWENDETE ANSATZ

Nachhaltige Anlagen bzw. ESG-Investmentansätze erklärt

ESG-Integration bedeutet, dass finanziell wesentliche ESG-Erwägungen bei Investmententscheidungen berücksichtigt werden. Anleger sind der Ansicht, dass sie dadurch das Risikomanagement verbessern und zukünftige Renditen steigern können.

Negatives Screening besteht aus dem Einsatz eines Rasters bzw. Filters, um bestimmte Anlagen, wie z. B. Unternehmen mit negativen ESG-Merkmalen, oder Aktivitäten oder Sektoren, die ein Anleger vermeiden will, auszuschließen.

Best-in-class-Investment bedeutet, dass Anleger sich darauf konzentrieren, Unternehmen zu finden, die in Bezug auf ESG-Kriterien besonders gut abschneiden. Dieser Ansatz kann eingesetzt werden, wenn Anleger in Sektoren investieren, in denen viele Unternehmen eine schlechte ESG-Bilanz aufweisen, aber ein gewisses Engagement im Sektor trotzdem als wichtig erachtet wird.

Thematisches Investment bedeutet, sich auf Aktivitäten zu konzentrieren, die von langfristigen Trends profitieren, wie z. B. die Verlagerung auf erneuerbare Energien und Cleantech.

Impact Investing ist das Investieren mit dem Ziel, eine positive, messbare Wirkung in Bezug auf ESG-Kriterien zu erzielen und dabei gleichzeitig eine finanzielle Rendite zu erwirtschaften.

Aktive Beteiligung bezieht sich auf die Zusammenarbeit der Aktionäre mit Beteiligungsunternehmen über den Dialog, Ausübung der Stimmrechte und andere Maßnahmen, mit dem Ziel, den Ansatz des Unternehmens in Bezug auf Umwelt-, Sozial- und Governance-Themen positiv zu beeinflussen. Wenn Aktionäre dabei feststellen, dass die aktive Beteiligung nicht zum gewünschten Ergebnis führt, können sie sich letztendlich dazu entschließen, sich von ihrer Beteiligung am Unternehmen zu veräußern oder zu verkaufentrennen.

ESG-ANSÄTZE JETZT UND INNERHALB DER NÄCHSTEN ZWEI JAHRE NACH REGION

Befragt zu den Methoden, von denen sie erwarten, dass sie in den nächsten zwei Jahren eine Rolle spielen werden, zeigen sich bei den Teilnehmern einige interessante Änderungen im Vergleich zu den aktuell angewandten Ansätzen. Der Fokus auf die ESG-Integration wird voraussichtlich abnehmen (70 % auf 52 %), ebenso wie das negative Screening (54 % auf 44 %), während die Impact Investments von 45 % auf 54 % zulegen. Auch die aktive Beteiligung steigt von 46 % auf 50 %. Beim Einsatz der Best-in-Class-Methode, wo Anleger die besten Aktien in einem bestimmten Sektor anhand einer ESG-Scorecard auswählen, ist ein kleiner Anstieg von 43 % auf 46 % zu verzeichnen. Hier ist anzumerken, dass Impact Investments und aktive Beteiligung Ansätze für ESG-Investment sind, die positive Veränderungen durch die Art und Weise bewirken sollen, wie Kapital investiert wird und wie Investoren ihre Verantwortung als Eigentümer wahrnehmen. Man kann den Standpunkt vertreten, dass Best-in-Class-Investment ähnlich funktioniert, da es die Auswahl der besten Anlagen in einem Sektor aus ESG-Perspektive beinhaltet.

Ein stärkerer Einsatz dieser Methoden passt zu den Plänen der Investoren, ihren CO2-Fußabdruck zu verringern und auf Netto-Null-Ziele hinzuarbeiten.

Bemerkenswert ist die Tatsache, dass diese Entwicklung in allen drei Regionen zu beobachten ist. Impact Investments werden von derzeit 39 % bei nordamerikanischen Investoren und 38 % bei Investoren in der Region Asien-Pazifik auf 46 % bzw. 58 % zunehmen. In Europa steigt der Wert für Impact Investments von jetzt 52 % auf 56 % innerhalb der nächsten zwei Jahre. Bei der aktiven Beteiligung findet ein Anstieg von 50 % auf 53 % statt. Die Zunahme beim Einsatz von Impact Investments ist auch bei Asset Ownern (41 % auf 51 %), Asset Managern (52 % auf 58 %) sowie bei Hedgefonds und Private-Equity-Firmen (38 % auf 53 %) zu beobachten. Letztere Gruppe erwartet auch einen starken Zuwachs bei der aktiven Beteiligung als Instrument, und zwar von 35 % auf 53 %.

Die Nutzung von Impact Investing wird voraussichtlich von derzeit 39 % der nordamerikanischen und 38 % der APAC-Investoren auf 46 % bzw. 58 % der Anleger steigen

ESG-ANSÄTZE JETZT UND INNERHALB DER NÄCHSTEN ZWEI JAHRE NACH ANLEGERTYP

Prioritäten für die aktive Beteiligung bei ESG-Investment

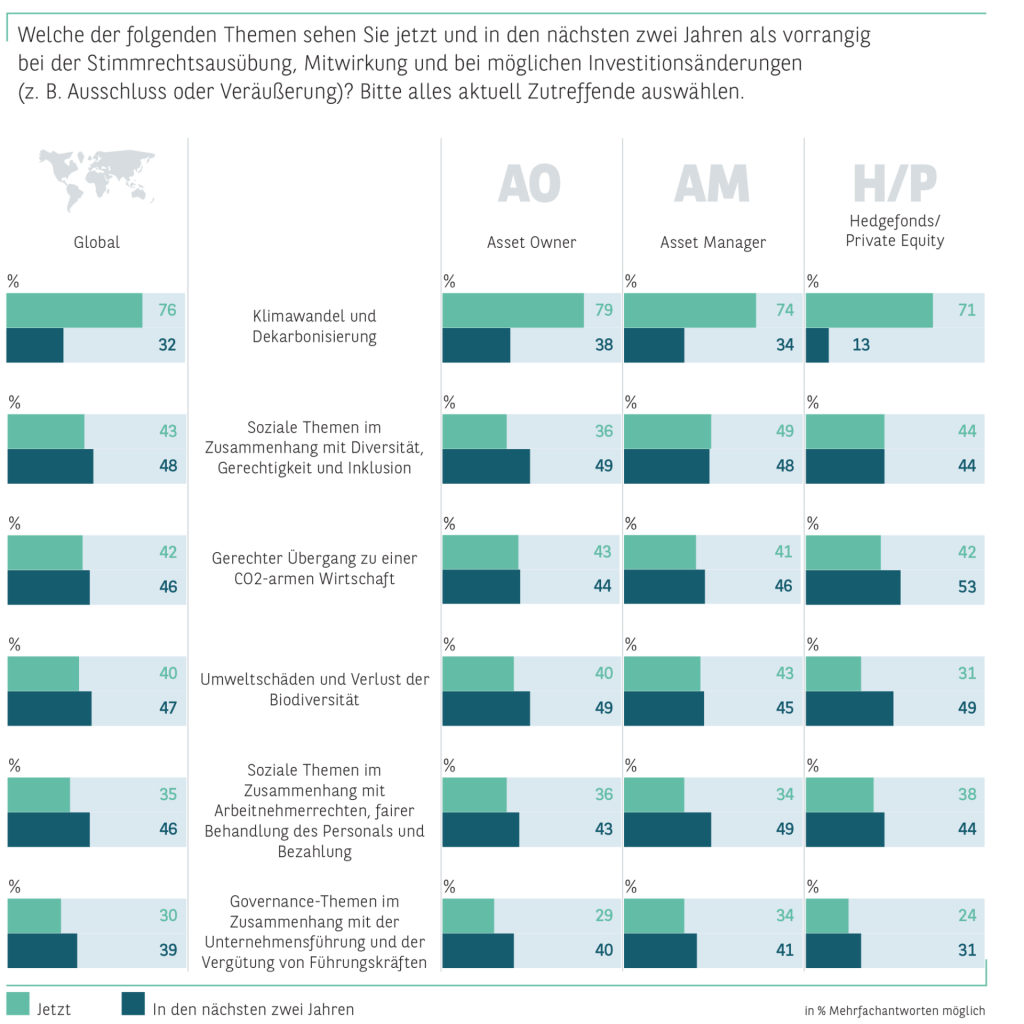

Vor dem Hintergrund, dass das Interesse an der aktiven Beteiligung zunimmt, sind die Themen, die Anleger jetzt und in den nächsten zwei Jahren als vorrangig ansehen, besonders relevant. Mit großem Abstand haben der Klimawandel und die Dekarbonisierung aktuell oberste Priorität: 76 % der Befragten wählten diese Antwort vor sozialen Themen im Zusammenhang mit Diversität, Gerechtigkeit und Inklusion (43 %), einem gerechten Übergang zu einer kohlenstoffarmen Wirtschaft[3] (42 %), Umweltschäden und Verlust der Biodiversität (40 %) sowie sozialen Themen im Zusammenhang mit Arbeitnehmerrechten, fairer Behandlung des Personals und Bezahlung (35 %). Der hohe Stellenwert, der dem Klimawandel und der Dekarbonisierung eingeräumt wird, gilt für alle drei Regionen und für Asset Owner, Asset Manager, Hedgefonds und Private-Equity-Firmen gleichermaßen. Dies deckt sich mit den anderen Ergebnissen der Studio, wie etwa der Zunahme der Verpflichtung zu Netto-Null und der Veräußerung oder dem Ausschluss von kohlenstoffintensiven Vermögenswerten als wichtige ESG-Ziele.

Themen, die jetzt und in den nächsten zwei Jahren als vorrangig bei der Stimmrechtsausübung, Mitwirkung und bei möglichen Investitionsänderungen betrachtet werden

Beim Übergang zu einer kohlenstoffarmen Wirtschaft wird die aktive Zusammenarbeit mit Unternehmen zum Thema Kohlenstoffemissionen als entscheidend betrachtet.

In den nächsten zwei Jahren planen Anleger ihre Stimmrechtsausübung, ihre Mitwirkung und mögliche Investitionsänderungen, wie etwa Veräußerungen und Ausschlüsse, auf eine große Bandbreite an ESG-Themen auszuweiten, wobei einige deutliche regionale Unterschiede erkennbar sind. Insgesamt betrachtet sind der Klimawandel und die Dekarbonisierung für lediglich 32 % der Anleger in den nächsten zwei Jahren vorrangige Themen – eine enorme Veränderung gegenüber dem heutigen Wert von 76 %. Angesichts des breiten Interesses von Investoren am Thema Dekarbonisierung, das sich in ihren wichtigsten ESG-Zielen widerspiegelt, kann dieses Ergebnis dahingehend interpretiert werden, dass Anleger einer Reihe von Themen mehr Aufmerksamkeit schenken wollen. Es geht nicht darum, die Themen Klimawandel und Dekarbonisierung aufzugeben. In diesem Zusammenhang haben Investoren möglicherweise auch Prozesse aufgebaut, um sich mit Unternehmen zur Dekarbonisierung auszutauschen, was zu einer gezielteren Zusammenarbeit bei Klimafragen führen dürfte. Beispielsweise äußerte sich ein europäischer Asset Manager wie folgt: „Generell hat der Großteil unserer Beteiligungsunternehmen eine Reihe von wissenschaftsbasierten Zielen beschlossen, die mit unseren Erwartungen und Vorstellungen übereinstimmen. Wo dies nicht der Fall ist, arbeiten wir gemeinsam darauf hin.“ Eine europäische Asset Managerin erläuterte, dass sie aufgrund der durch die SFDR zur Verfügung gestellten ESG-Daten aktuell dabei ist, den impliziten Temperaturanstieg (Implied Temperature Rise – ITR) als Parameter heranzuziehen. Dieser Indikator gibt das Erwärmungspotential des Klimaschutzplans eines Unternehmens an. „Wir setzen uns mit dem Thema derzeit intensiv auseinander und wollen das ITR im Rahmen unserer Mitwirkung nutzen. Im Mittelpunkt dürften die Unternehmen stehen, die am stärksten gefährdet sind,“ erklärte sie.

In Europa und der Region Asien-Pazifik werden in den nächsten zwei Jahren die Themen Umweltschäden und Verlust der Biodiversität für mehr Anleger als heute von zentraler Bedeutung sein, während für nordamerikanische Investoren ein gerechter Übergang zu einer kohlenstoffarmen Wirtschaft wichtiger wird. Wir beobachten zudem, dass soziale Themen, sowohl im Hinblick auf DEI-Aspekte als auch auf Arbeitnehmerrechte, in Europa und in der Region Asien-Pazifik an Bedeutung gewinnen, nicht jedoch in Nordamerika, wo deren Wichtigkeit abnimmt. Auch diese Entwicklung ist möglicherweise darauf zurückzuführen, dass nordamerikanische Investoren zukünftige Maßnahmen in Bezug auf DEI-Themen weniger stark priorisieren, da diese bei ihnen bereits seit einiger Zeit einen Schwerpunkt bilden, während Anleger in der Region Asien-Pazifik und in Europa ihre Aktivitäten in diesem Bereich gezielt verstärken wollen. Die USA waren jedoch die einzige Region, in der die Mehrheit der Investoren der Meinung war, dass der gerechte Übergang in den nächsten zwei Jahren für ihre Strategie eine hohe Priorität haben wird. Ein möglicher Grund hierfür ist, dass sich Anleger aufgrund der Bedeutung des Öl- und Gassektors für die US-Wirtschaft darüber im Klaren sind, dass ein gerechter Übergang zur Unterstützung der Gemeinschaften und Arbeitnehmer notwendig wird, die derzeit vom Öl- und Gassektor abhängig sind, wenn dieser durch grünere Energie ersetzt wird.

Für Asset Owner werden die folgenden Themen für die aktive Beteiligung immer mehr an Bedeutung gewinnen: Umweltschäden und Verlust der Biodiversität (Anstieg von 40 % auf 49 %), soziale Themen rund um DEI (Anstieg von 36 % auf 49 %), soziale Themen rund um Arbeitnehmerrechte (Anstieg von 36 % auf 43 %) sowie Governance-Themen (Anstieg von 29 % auf 40 %). Bei den Asset Managern zeigen sich die größten Zuwächse bei sozialen Themen rund um Arbeitnehmerrechte (Anstieg von 34 % auf 49 %) und bei Governance-Aspekten (Anstieg von 34 % auf 41 %), gefolgt von einem gerechten Übergang zu einer kohlenstoffarmen Wirtschaft (Anstieg von 41 % auf 46 %). Bei Hedgefonds und Private-Equity-Firmen wiederum ist ein Anstieg bei Umweltschäden und Verlust der Biodiversität (von 31 % auf 49 %), einem gerechten Übergang zu einer kohlenstoffarmen Wirtschaft (von 42 % auf 53 %), sozialen Themen rund um Arbeitnehmerrechte (von 38 % auf 44 %) sowie bei Governance-Aspekten (von 24 % auf 31 %) zu verzeichnen.

DIE USA WAREN DIE EINZIGE REGION, IN DER EINE MEHRHEIT DER INVESTOREN DEN GERECHTEN ÜBERGANG IN DEN NÄCHSTEN ZWEI JAHREN ZU EINER HÖCHSTEN PRIORITÄT IN IHREN STRATEGIEN ANSIEHT

OBERSTE PRIORITÄT BEI STIMMRECHTSAUSÜBUNG, MITWIRKUNG UND MÖGLICHEN INVESTITIONSÄNDERUNGEN

Insgesamt zeigen die Umfrageergebnisse, dass die 50 % der Teilnehmer, die die aktive Beteiligung im Rahmen ihrer ESG-Anlagepolitik einsetzen möchten, in den nächsten zwei Jahren gleich mehrere Themen in den Vordergrund stellen wollen. Während Klimawandel und Dekarbonisierung aktuell oberste Priorität haben, werden bald auch andere Aspekte in den Köpfen der Anleger an Bedeutung gewinnen. Auf die Frage, wie sich ihr Ansatz der aktiven Beteiligung entwickeln wird, antwortete ein europäischer Asset Manager: „Gesundheit wird in Zukunft ein Thema sein, was auf die Ernährungsumstellung einzahlt und auch mit der Biodiversität zusammenhängt. Ein weiterer Faktor für uns ist die Kreislaufwirtschaft, die sich auf die Materialumstellung auswirkt.“

Während der Klimawandel und die Dekarbonisierung derzeit eine zentrale Priorität haben, werden bald auch andere Themen in den Köpfen der Anleger an Bedeutung gewinnen

Weitere Schritte der Anleger in Richtung eines kohlenstoffarmen Wirtschaftsmodells

41%

DIE ERGEBNISSE DIESES JAHRES ZEIGEN, DASS ETWAS MEHR ALS VIER VON ZEHN INVESTOREN DAS WICHTIGSTE ZIEL HABEN, BIS ZU EINEM BESTIMMTEN DATUM NETTO-NULL ZU ERREICHEN

Die Studie ESG Global Survey im Jahr 2021 ergab, dass das Thema Netto-Null ein wichtiger Bestandteil von ESG-Investments war, da institutionelle Anleger mit der Einführung eines Netto-Null-Emissionsziels bis zu einem bestimmten Datum, üblicherweise 2050, begannen, um dadurch das Pariser Abkommen zur Eindämmung des Klimawandels zu unterstützen. Damals hatten sich 37 % der Investoren öffentlich zu einem Netto-Null-Ziel verpflichtet, während 36 % aktiv die Umsetzbarkeit einer Netto-Null-Strategie im eigenen Unternehmen untersuchten.

Aus den aktuellen Ergebnissen geht jetzt hervor, dass etwas mehr als vier von zehn Anlegern (41 %) als wichtiges Ziel die Verpflichtung zu Netto-Null bis zu einem bestimmten Datum, wie z. B. 2050, verfolgen. Für den Zeitraum der nächsten zwei Jahre steigt diese Zahl auf nahezu die Hälfte aller Anleger (48 %), wobei es kaum Unterschiede in den drei Regionen gibt.

Ein Blick auf die Daten zeigt, dass erwartungsgemäß ein enger Zusammenhang zwischen Investoren mit einer Verpflichtung zu Netto-Null als eines ihrer wichtigsten ESG-Ziele und der Anzahl der von ihnen durchgeführten Dekarbonisierungsmaßnahmen besteht. Während aktuell insgesamt 41 % der Anleger eine Verpflichtung zu Netto-Null als wichtiges ESG-Ziel haben, steigt dieser Wert auf 48 % bei Investoren, die drei oder mehr Dekarbonisierungsmaßnahmen umsetzen. Darüber hinaus geben 44 % der Anleger an, dass die Dekarbonisierung ihres Portfolios jetzt oder in den nächsten zwei Jahren eine hohe oder höchste Priorität hat. Bei Anlegern, die drei oder mehr Dekarbonisierungsmaßnahmen umsetzen, erhöht sich dieser Anteil auf 61 %.

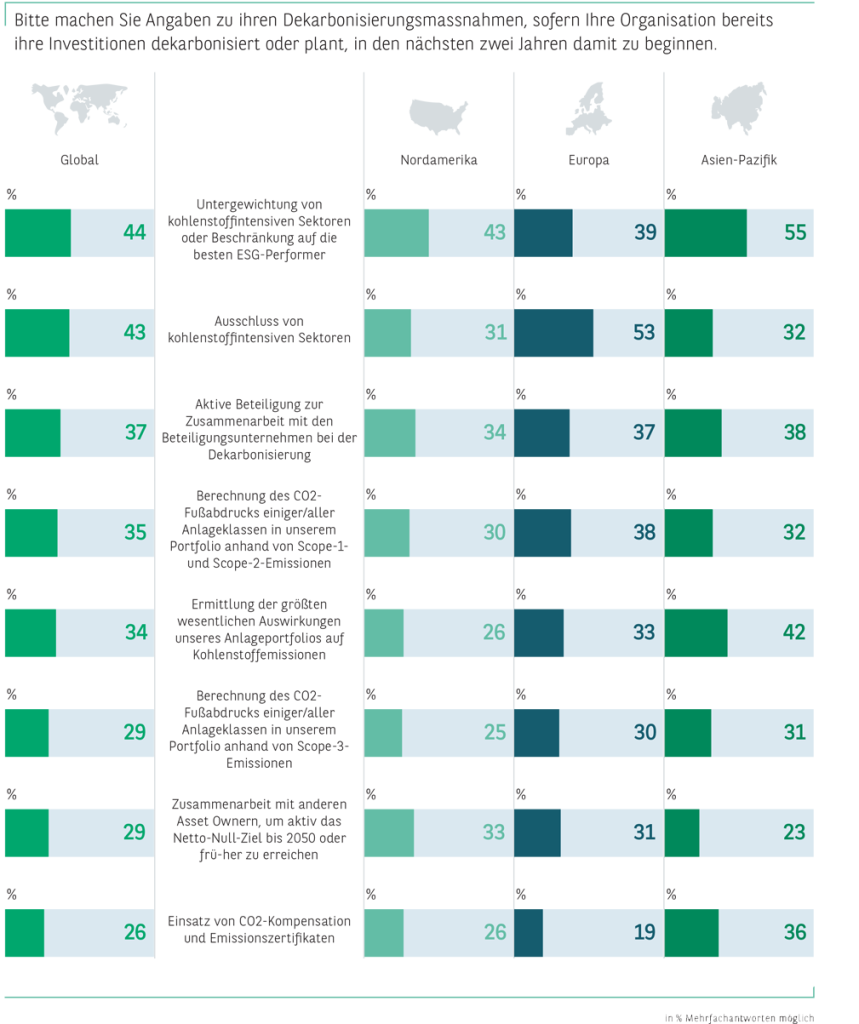

Wie sie bereits gezeigt haben, setzen Anleger als Mittel für die Dekarbonisierung ihrer Portfolios auf die Untergewichtung kohlenstoffintensiver Sektoren oder die Investition ausschließlich in die besten ESG-Performer (44 %), den Ausschluss kohlenstoffintensiver Sektoren (43 %) und die aktive Beteiligung (37 %). Danach folgen Schritte zur Messung ihres CO2-Fußabdrucks unter Verwendung von Scope-1- und Scope-2-Emissionen (35 %) und der wichtigsten Auswirkungen ihrer Portfolios auf die Kohlenstoffemissionen (34 %), gefolgt von weiteren Schritten wie etwa der Zusammenarbeit mit anderen Asset Ownern (29 %) und dem Einsatz von Emissionszertifikaten und CO2-Kompensation (26 %).

Unter den Anlegern, die drei oder mehr Maßnahmen zur Dekarbonisierung ergreifen, sind die Untergewichtung kohlenstoffintensiver Sektoren oder die Beschränkung von Investitionen auf die besten ESG-Performer (53 %), der Ausschluss kohlenstoffintensiver Sektoren (52 %) und die Berechnung des CO2-Fußabdrucks einiger oder aller ihrer Vermögenswerte (49 %) am weitesten verbreitet.

Hedge-Fonds und Private-Equity-Firmen setzen eher auf Eigenverantwortung, um gemeinsam mit den Beteiligungsunternehmen an Dekarbonisierungsbemühungen zu arbeiten

Auf regionaler Ebene tendieren Anleger in der Region Asien-Pazifik eher zur Untergewichtung von kohlenstoffintensiven Sektoren, während Europäer stärker zum Ausschluss neigen und die Instrumente CO2-Kompensation und Emissionszertifikate seltener einsetzen. Die Wahrscheinlichkeit, dass nordamerikanische Investoren ihren CO2-Fußabdruck berechnen und die Auswirkungen ihres Portfolios auf die Kohlenstoffemissionen bewerten, ist etwas geringer.

DEKARBONISIERUNGSMASSNAHMEN NACH REGION

Unter den Organisationsarten sticht ein Unterschied beim Thema Dekarbonisierung hervor: Hedgefonds und Private-Equity-Firmen arbeiten eher mittels aktiver Beteiligung an den Dekarbonisierungsaktivitäten der Beteiligungsunternehmen mit (53 % gegenüber 39 % bei Asset Ownern und 30 % bei Asset Managern). Dieses Ergebnis ist gut nachvollziehbar, da Private-Equity-Firmen, die in den jeweiligen Führungsgremien vertreten sind und oft beträchtliche Anteile an den Beteiligungsunternehmen halten, über gute Möglichkeiten für eine aktive Beteiligung verfügen.

Was die Dekarbonisierung anbelangt, sind sich Anleger sehr wohl bewusst, dass sie erst am Anfang der Reise stehen, wie einige ihrer Anmerkungen verdeutlichen. So äußerte sich ein Asset Owner in den USA folgendermaßen: „Wir sind noch dabei, einen Netto-Null-Plan für 2050 zu erstellen. Wir haben mit vielen großen Pensionskassen zusammengearbeitet, die über Mitwirkungsstrategien für 200 oder gar 300 Unternehmen verfügen. Genau das wollen wir auch tun. Wir wollen bis 2040 einen Anteil von 30 % an erneuerbaren Energien in unserem Portfolio erreichen.“ Der CIO einer Versicherungsgesellschaft in China erläuterte, wie die Dekarbonisierungsaktivitäten seines Unternehmens im Einklang mit der Politik der chinesischen Regierung stehen: „Unsere allgemeine Dekarbonisierungsstrategie besteht aufgrund der staatlichen Vorgaben darin, Unternehmen zu berücksichtigen, die in der Lage sind, die Dekarbonisierungsziele der Regierung zu erreichen. Wir werden Unternehmen meiden oder uns von ihnen trennen, die nicht imstande sind, diese staatlichen Dekarbonisierungsziele zu schaffen.“ Anleger, die gezielt auf Impact Investing setzen, wie z. B. ein europäischer Asset Owner mit Schwerpunkt auf Impact Investing, haben oft ehrgeizigere Dekarbonisierungsziele: „Wir haben uns selbst zum Ziel gesetzt, über Netto-Null hinauszugehen und eine positive Wirkung zu erreichen. Hierfür gibt es eine Hierarchie. Der erste Schritt besteht darin, alle Investitionen auszuschließen, die beträchtliche negative Auswirkungen haben und nicht nachhaltig sein können, wie etwa der Sektor der fossilen Brennstoffe. Der nächste Schritt besteht in der Verringerung der negativen Auswirkungen der Anlagen im Portfolio. Wir prüfen daher, ob die Beteiligungsunternehmen einen Klimaschutzplan haben und ob ihr Handeln damit im Einklang steht.“

Festlegung von Zielen zur Reduzierung des CO2-Ausstoßes