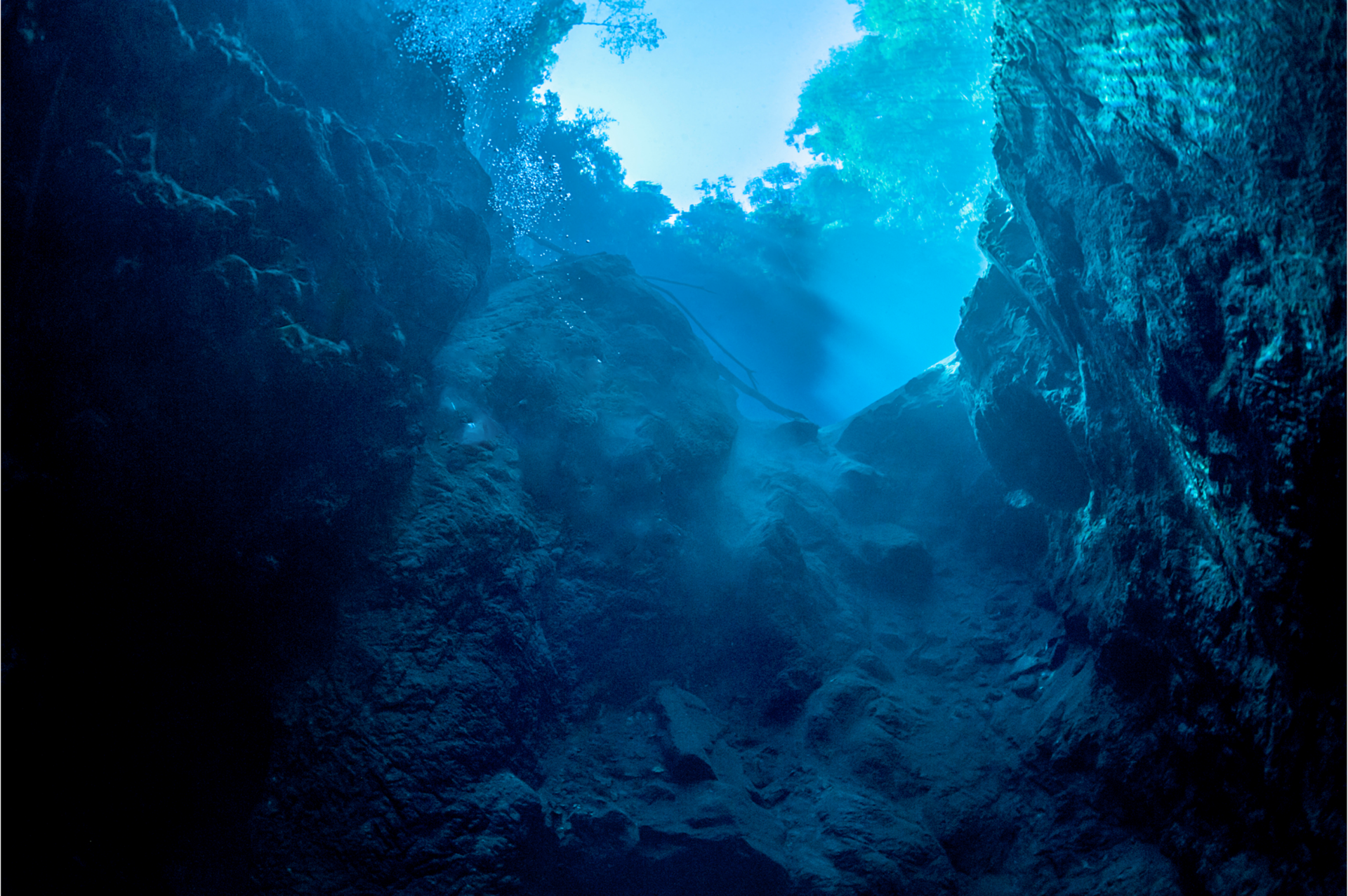

LES INVESTISSEURS INSTITUTIONNELS PROGRESSENT

SUR LA VOIE DE LA FINANCE DURABLE

En s’appuyant sur les trois éditions précédentes, l’Enquête ESG 2023 de BNP Paribas examine les progrès des investisseurs institutionnels sur la voie du développement durable. Nous avons choisi de nous concentrer sur la manière dont ils mettent en œuvre leurs stratégies ESG et les obstacles auxquels ils font face.

Nos résultats sont présentés à travers trois rapports, les données et le reporting ESG, les tendances en matière de finance durable et l’intégration de l’expertise ESG dans les opérations.

Nous espérons que vous trouverez dans ce rapport une lecture intéressante et stimulante

Sophie Devillers

Head of Sustainable Finance, Securities Services, BNP Paribas

Delphine Queniart

Head of Sustainable Finance Client Engagement, BNP Paribas Global Markets

Les données d’investissement ESG sont aujourd’hui plus cruciales que jamais. Dans ce premier volet, nous abordons les principaux défis auxquels les investisseurs sont confrontés avec les données ESG et examinons leurs solutions.

Ce deuxième volet étudie comment les investisseurs alignent leurs investissements sur les objectifs de zéro émission nette et ESG.

Ce dernier volet analyse comment les investisseurs intègrent l’expertise et les données de l’ESG dans leurs investissements et les perspectives de collaboration dans ce domaine.

LES INVESTISSEURS INSTITUTIONNELS PROGRESSENT

SUR LA VOIE DE LA FINANCE DURABLE

En s’appuyant sur les trois éditions précédentes, l’Enquête ESG 2023 de BNP Paribas examine les progrès des investisseurs institutionnels sur la voie du développement durable. Nous avons choisi de nous concentrer sur la manière dont ils mettent en œuvre leurs stratégies ESG et les obstacles auxquels ils font face.

Nos résultats sont présentés à travers trois rapports, les données et le reporting ESG, les tendances en matière de finance durable et l’intégration de l’expertise ESG dans les opérations.

Nous espérons que vous trouverez dans ce rapport une lecture intéressante et stimulante

Les données d’investissement ESG sont aujourd’hui plus cruciales que jamais. Dans ce premier volet, nous abordons les principaux défis auxquels les investisseurs sont confrontés avec les données ESG et examinons leurs solutions.

Ce deuxième volet étudie comment les investisseurs alignent leurs investissements sur les objectifs de zéro émission nette et ESG.

Ce dernier volet analyse comment les investisseurs intègrent l’expertise et les données de l’ESG dans leurs investissements et les perspectives de collaboration dans ce domaine.

RÉSUMÉ DE L’ENQUÊTE

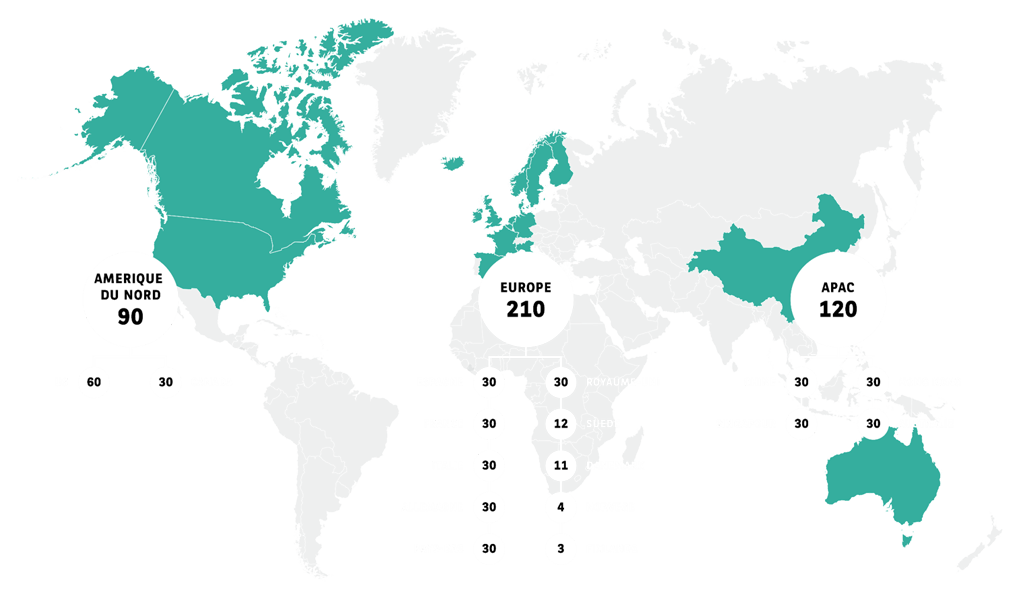

L’enquête ESG 2023 de BNP Paribas réunit les points de vue de propriétaires et gestionnaires d’actifs, de hedge funds et de sociétés de capital investissement sur des thématiques ESG. CoreData Research a effectué une enquête en ligne, auprès de 180propriétaires d’actifs, 180 gestionnaires d’actifs et 60 hedge funds et fonds de capital-investissement. Les données ont été recueillies dans 15 pays d’Europe (50%), d’Asie-Pacifique (28,6%) et d’Amérique du Nord (21,4 %). L’enquête quantitative a été réalisée en ligne et complétée par des entretiens téléphoniques pour obtenir des renseignements qualitatifs. Ceci est un résumé des résultats de l’étude.

1/ L’investissement durable se concentre sur les impacts positifs

L’investissement à impact gagne en importance.

A l’avenir, nous prévoyons une augmentation du recours à l’investissement à impact car les investisseurs visent des résultats mesurables et positifs avec leurs investissements. Cela devient de plus en plus important en tant qu’objectif ESG majeur et en tant que méthode d’investissement ESG, et constitue l’un des deux principaux éléments de la définition d’un investissement durable.

L’actionnariat actif est l’un des objectifs clés de l’investissement ESG avec des cibles multiples.

Actuellement, l’actionnariat actif est un objectif ESG majeur pour les investisseurs. Mais au cours des prochaines années, ses principaux objectifs d’engagement s’étendront du changement climatique à la décarbonisation – la priorité pour beaucoup d’acteurs à l’heure actuelle –à un éventail plus large de sujets environnementaux, sociaux et de gouvernance.

Les actifs du marché privé intègrent de plus en plus les critères ESG.

Aux côtés des actions et des titres à revenu fixe, le capital-investissement et la dette privée sont désormais les classes d’actifs les plus susceptibles d’intégrer des critères ESG dans leurs investissements. Cela est lié à l’importance croissante de l’investissement à impact, car les investisseurs ont un potentiel d’impact positif plus élevé par le biais d’investissements sur le marché privé que dans d’autres classes d’actifs.

La fixation d’objectifs de réduction des émissions de carbone pour les gestionnaires d’actifs est en hausse.

Nous constatons que dans deux ans, plus de 80% des investisseurs auront imposé des objectifs de réduction des émissions de carbone à leurs gestionnaires d’actifs externes. À l’heure actuelle, les investisseurs procèdent par le biais d’objectifs non contraignants (soft targets), par opposition aux objectifs contraignants (hard targets), et ce avec un rapport de 4 à 1.

2/ Les données et le reporting ESG et leurs défis

Les données ESG restent un obstacle pour les investisseurs.

Les investisseurs considèrent les données incohérentes et incomplètes comme un obstacle majeur à l’adoption de l’investissement ESG, au même titre que leur coût et leur faible niveau de qualité. Pour contourner cette situation, les investisseurs ont recours à plusieurs sources de données en s’assurant de la transparence des données brutes, entre autres méthodes.

Le reporting ESG est souvent intégré au reporting financier.

Nous constatons que la méthode la plus populaire pour communiquer les données ESG consiste à les intégrer dans le reporting financier existant, ce que font plus d’un tiers des investisseurs. Les autres formats et approches les plus utilisés sont la présentation des données ESG brutes, la visualisation dynamique des données et les rapports statiques.

Il est fait appel à des généralistes et spécialistes pour les données ESG.

De nombreux investisseurs font appel à des fournisseurs de données ESG – généralistes et spécialisés – ces derniers étant largement sollicités en lien avec les objectifs de développement durable (ODD) des Nations Unies, le cadre externe le plus populaire pour l’investissement durable–tandis qu’il est le plus souvent fait appel à de multiples fournisseurs de données pour les produits alternatifs.

3/ Modèles opérationnels : les investisseurs sur les partenaires bancaires

Domaines dans lesquels les investisseurs choisiraient un partenaire bancaire.

Nous constatons que les produits ESG structurés sont le domaine dans lequel les investisseurs sont le plus susceptibles de faire appel à un partenaire ou à un fournisseur bancaire, suivi par la facilitation de l’accès aux données ESG brutes. Le suivi indépendant des lignes directrices ESG, les services de gestion des données et la gestion des risques de portefeuille sont également des domaines dans lesquels les investisseurs peuvent faire appel à un partenaire ou à un prestataire bancaire.

Critères de sélection d’un partenaire ou d’un prestataire bancaire.

Près de la moitié des investisseurs déclarent que la transparence de la méthodologie des données est le critère le plus important pour sélectionner un partenaire ou un fournisseur bancaire, suivi par la réputation de la marque en matière d’ESG et la fourniture de compétences et d’expertise ESG de premier plan.

Intégration de l’expertise en matière d’ESG dans les opérations liées à l’investissement.

Les investisseurs sont les plus susceptibles d’avoir intégré l’expertise et les données ESG dans la gestion de portefeuille et les décisions d’investissement, suivis par la gestion et le suivi des risques. Et plus d’un tiers ont intégré l’expertise et les données ESG dans le contrôle de la conformité aux règles ESG, l’allocation stratégique des actifs et la sélection des actifs et des investissements.

Les investisseurs institutionnels utilisent leur influence pour orienter les capitaux vers des investissements qui auront des impacts mesurables en parallèle des rendements financiers. L’une de ces approches est l’intégration des facteurs environnementaux, sociaux et de gouvernance.

Nous avons sondé 420 investisseurs institutionnels en Europe, en Amérique du Nord et en Asie Pacifique représentant plus de 46 000 milliards d’euros d’actifs sous gestion et avons comparé les résultats à notre enquête de 2021.

- L’engagement envers le net zéro s’accélère. 41% déclarent que c’est actuellement une priorité pour eux et ce chiffre passera à 48% dans les deux prochaines années.

- L’actionnariat actif jouera un rôle clé à cet égard, 45% des sondés déclarent qu’elle est aujourd’hui un objectif clé de l’ESG et dans les deux prochaines années.

- 76% considèrent le changement climatique et la décarbonation comme une priorité pour le vote, l’engagement et de possibles changements d’investissement.

- 44% des répondants sous-pondèrent les secteurs à forte intensité de carbone ou se limitent à ceux qui ont la meilleure performance ESG. Il s’agit de la méthode la plus courante pour atteindre la décarbonation des portefeuilles. 43% excluent également les secteurs à forte intensité de carbone.

- Les organisations sont toujours confrontées aux difficultés liées aux données ESG. Les trois principaux obstacles sont les suivants :

- La mauvaise qualité des données ESG

- Le coût des données ESG

- L’incohérence entre fournisseurs ESG sur les mêmes thèmes

- Afin d’intégrer le risque de changement climatique dans les évaluations, 65% utilisent leur propre méthodologie de sélection d’actifs.

- Au niveau mondial, voici comment les organisations évaluent l’importance financière de ces questions :

- Risque de réglementation – 60%

- Risque de réputation – 58%

- Facteur de gouvernance – 51%

A propos de cette étude

L’enquête ESG 2023 de BNP Paribas (4è édition) examine comment les investisseurs institutionnels progressent sur la voie du développement durable, s’adaptent à un environnement mouvant et gèrent les datas. CoreData Research a mené l’enquête pour BNP Paribas, recueillant les réponses de 420 investisseurs institutionnels dans le monde, gérant plus de 51 000 milliards de dollars d’actifs.

L’échantillon comprenait 180 propriétaires d’actifs, 180 gestionnaires d’actifs et 60 hedge funds et fonds de capital-investissement de 15 pays d’Europe (50 %), d’Asie-Pacifique (28,6 %) et d’Amérique du Nord (21,4 %).

L’enquête quantitative a été réalisée en ligne et complétée par des entretiens téléphoniques pour obtenir des renseignements qualitatifs.

Les travaux ont été effectués d’avril à juillet 2023

Contacts

Sophie Devillers

Read moreLaura Vitagliano

Read moreDelphine Queniart

Read moreTrevor Allen

Read moreEnquête ESG 2021

x

Accéder à l’enquête ESG 2023

Pour demander votre accès à l’enquête ESG 2023, veuillez remplir le formulaire ci-dessous