Mit der SEC (Securities and Exchange Commission) Rule 15c6-2 wird die Affirmation bis zum Ende des Handelstags für US-Broker-Dealer zur regulatorischen Pflicht in einem T+1-Abwicklungszyklus. In diesem Beitrag geben wir einen Überblick über die wichtigsten Schritte des Affirmationsprozesses und seine Rolle im Abwicklungszyklus am US-Markt.

Table of Contents

- Was ist eine Affirmation?

- Wer ist die affirmierende Partei?

- Wann ist Annahmeschluss (Cut-off-Zeitpunkt) für die Affirmation im T+1-Abwicklungszyklus in den USA?

- Welche Transaktionen sind für die Affirmation zugelassen?

- Was ist TradeSuite ID?

- Garantiert eine Affirmation die Abwicklung?

- Was sind die Vorteile der Affirmation vor dem Cut-off-Zeitpunkt?

- Was geschieht, wenn Transaktionen verspätet oder gar nicht affirmiert werden?

- Gibt es aufgrund der Tatsache, dass die Affirmation am Handelstag eine regulatorische Pflicht ist, Konsequenzen bei Nichteinhaltung der Frist?

- Gibt es Sanktionen bei verspäteter Affirmation?

- Warum ist eine weitere Bestätigungsebene erforderlich, wenn im Client Trade Manager bereits ein Matching der Transaktionen stattfindet?

- Kann eine Transaktion, für die im Client Trade Manager bereits ein Matching und eine Affirmation stattgefunden hat, storniert werden?

- Die Affirmation und der Zeitablauf des US-T+1-Abwicklungszyklus

- Wie BNP Paribas Ihr Affirmationsmodell unterstützen kann

- Was empfiehlt BNP Paribas ihren Kunden in Bezug auf die Affirmation und den Übergang zu T+1 in den USA?

Was ist eine Affirmation?

Die Affirmation ist die Bestätigung einer affirmierenden Partei, dass die Details einer Transaktion eines institutionellen Anlegers mit denen des Broker-Dealers übereinstimmen.

Der Zuordnungs-, Bestätigungs- und Affirmationsprozess in den USA ähnelt in etwa dem Matching-Prozess an anderen Märkten.

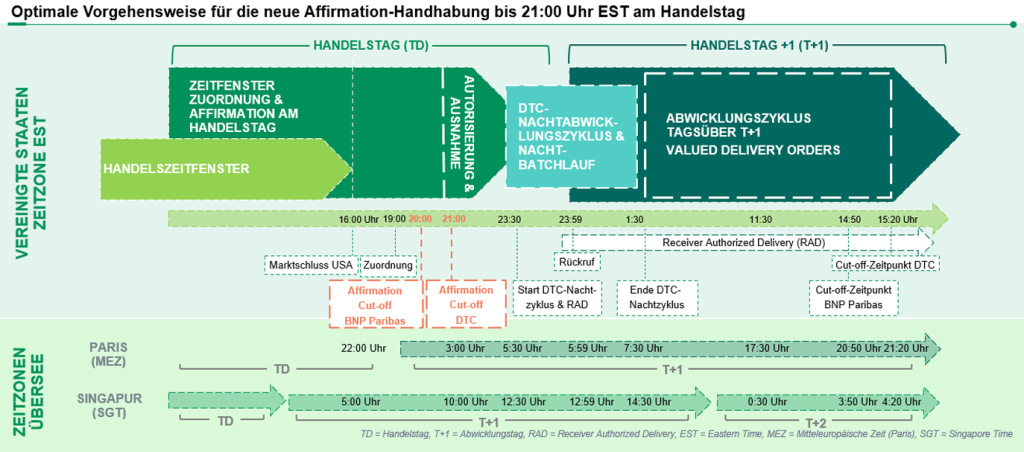

Im T+1-Abwicklungszyklus in den USA muss die Affirmation bis zum Cut-off-Zeitpunkt der DTCC (Depository Trust & Clearing Corporation) um 21:00 Uhr Eastern Time (ET) am Handelstag erfolgen.

Wer ist die affirmierende Partei?

Die Affirmation erfolgt durch den Auftraggeber oder dessen Bevollmächtigten (z. B. Custodian oder Prime Broker).

In ihrer Rolle als Custodian fungiert BNP Paribas als affirmierende Partei für Kunden, die die Verantwortung für die Affirmation an uns delegieren.

Wann ist Annahmeschluss (Cut-off-Zeitpunkt) für die Affirmation im T+1-Abwicklungszyklus in den USA?

Im US-amerikanischen T+1-Wertpapier-Abwicklungszyklus ist der Cut-off-Zeitpunkt der DTCC 21:00 Uhr ET am Handelstag.

Bei BNP Paribas ist als Cut-off-Zeitpunkt für die Affirmation 20:00 Uhr ET am Handelstag festgelegt.

Welche Transaktionen sind für die Affirmation zugelassen?

Die Affirmation gilt nur für Transaktionen institutioneller Kunden.

Free-of-Payment-Transaktionen, Transaktionen in Geldmarktinstrumenten, Neuemissionen, Pensions- oder Wertpapierleihgeschäfte sind nicht für die Affirmation zugelassen.

Was ist TradeSuite ID?

Die Affirmation erfolgt auf der DTCC-Plattform TradeSuite ID.

TradeSuite ID wird von Teilnehmern dazu genutzt, die bei der Verwahrstelle zum Matching vorgelegte Bestätigungs-ID ihrer Broker elektronisch zu bestätigen.

TradeSuite ID wird von BNP Paribas für die Affirmation per SWIFT (MT515, MT517) eingesetzt und führt zu dem Status Reporting für Kunden (MT548 – MACH) .

Garantiert eine Affirmation die Abwicklung?

Die Affirmation ist keine Garantie für die Abwicklung!

Die Affirmation verschafft lediglich Gewissheit darüber, dass die Parteien übereinstimmend der Meinung sind, dass die Details der Transaktion korrekt sind. Wenn eine liefernde Partei nicht ausreichend Aktien oder ein Empfänger nicht ausreichend Barmittel hat, wird die Transaktion trotz passender Angaben erst dann abgewickelt, wenn die entsprechende Bestände verfügbar sind.

Was sind die Vorteile der Affirmation vor dem Cut-off-Zeitpunkt?

Die Affirmation vor dem Cut-off-Zeitpunkt (d. h., im US-T+1-Abwicklungszyklus bis 21:00 Uhr ET am Handelstag) erhöht die Wahrscheinlichkeit der Abwicklung von Transaktionen im Nachtzyklus der DTCC und reduziert das Risiko von fehlgeschlagenen Transaktionen. Die Kosten für die Abwicklung bei der DTCC sind bei rechtzeitig affirmierten Transaktionen niedriger.

Was geschieht, wenn Transaktionen verspätet oder gar nicht affirmiert werden?

Erfolgt die Affirmation von Transaktionen per TradeSuite ID verspätet oder gar nicht bis zum Cut-off-Zeitpunkt um 21:00 Uhr ET, ist die Abwicklung der Transaktionen dennoch möglich. Die liefernde Partei muss dazu eine Night Deliver Order (NDO) oder eine Day Deliver Order (DDO) an die Depository Trust Company (DTCC) erteilen. Beim Matching wird die Bestätigungs-ID in eine Abwicklungsanweisung umgewandetl, die an den Custodian übermittelt und automatisch in die Warteschlange zur Abwicklung bei der DTCC eingestellt wird.

Aus den Marktdaten geht hervor, dass nicht affirmierte Transaktionen von der anderen Abwicklungspartei eher mit dem Vermerk DK („don’t know“ = nicht bekannt) versehen werden und sich die Abwicklung am vertraglich vereinbarten Abwicklungstag verzögert oder einfach fehlschlägt.

Für US-Broker-Dealer ist die Affirmation zwingend vorgeschrieben. Daher werden sie ihre Gegenparteien auf der Käuferseite wahrscheinlich dazu anhalten, ihre Transaktionen bis 21:00 Uhr ET am Handelstag zu affirmieren. Wie bereits erwähnt, erhöht die Affirmation bis 21:00 Uhr ET am Handelstag die Wahrscheinlichkeit, dass Transaktionen im Rahmen des Nachtzyklus der DTCC abgewickelt werden.

Gibt es aufgrund der Tatsache, dass die Affirmation am Handelstag eine regulatorische Pflicht ist, Konsequenzen bei Nichteinhaltung der Frist?

Die Affirmation bis zum Ende des Handelstages ist eine regulatorische Vorgabe der Securities and Exchange Commission (SEC) für US-Broker-Dealer. Das Versäumen der Frist bedeutet, dass die betroffenen US-Broker-Dealer ihrer Verpflichtung nicht nachgekommen sind. Bislang werden keine Sanktionen verhängt, aber die Kosten für die Abwicklung bei der DTCC sind höher.

T+1 in den USA: Verschaffen Sie sich einen vollen Überblick

T+1-Abwicklung: Sind Sie bereit?

Die Abwicklungszyklen werden weltweit seit Jahren immer kürzer, aber die für T+1 erforderlichen Anpassungen haben eine ganz andere Größenordnung. Erfahren Sie mehr über die Änderungen in den einzelnen Regionen.

Read moreT+1 für Asset Owner und Asset Manager in Europa und der Region Asien-Pazifik

Kanada, Mexiko und die USA haben beschlossen, ihre Wertpapier-Abwicklungszyklen auf T+1 zu verkürzen. Wie sehen die Auswirkungen auf die Abläufe vom Front- bis zum Back-Office aus?

Read moreAuswirkungen von T+1 auf das Depotbankgeschäft

BNP Paribas hat ein Webinar zu den Auswirkungen von T+1 auf das Depotbankgeschäft abgehalten.

Read moreGibt es Sanktionen bei verspäteter Affirmation?

Es gibt keine Sanktionen bei verspäteter Affirmation. Für Transaktionen, die nicht im Rahmen des Nachtzyklus abgewickelt werden, fallen jedoch höhere Gebühren bei der DTCC an.

Warum ist eine weitere Bestätigungsebene erforderlich, wenn im Client Trade Manager bereits ein Matching der Transaktionen stattfindet?

Client Trade Manager (CTM) ist eine Bestätigungsplattform, die von vielen Marktteilnehmern eingesetzt wird, um die Details von Transaktionen und Abwicklungsanweisungen zu Wertpapieren zu bestätigen.

Der Zuordnungs-, Bestätigungs- und Affirmationsprozess ähnelt in etwa dem Matching-Prozess an anderen Märkten. Der Affirmationsprozess variiert abhängig von der affirmierenden Partei.

Die Bestätigung erfolgt zwischen einem Broker-Dealer und einem institutionellen Anleger oder dessen Bevollmächtigten. Wenn ein institutioneller Anleger Anweisungen für die Zuordnung sendet, gleicht TradeSuite ID diese Anweisungen mit den vom Broker-Dealer erfassten Daten ab.

Stimmen die Angaben überein, verteilt TradeSuite ID die Matching-Bestätigungen an die in der Bestätigung genannten Parteien. Ist die affirmierende Partei der institutionelle Anleger, handelt es sich bei der von TradeSuite ID erstellten Bestätigung um eine Matching-/Affirmationsbestätigung. Wenn die affirmierende Partei jedoch ein in der Bestätigung genannter Dritter ist, z. B. ein Custodian, wird dieser Dritte darüber informiert.

Kann eine Transaktion, für die im Client Trade Manager bereits ein Matching und eine Affirmation stattgefunden hat, storniert werden?

Es ist möglich, affirmierte Transaktionen in TradeSuite ID zu stornieren, wenn sowohl die affirmierende Partei als auch der Broker zustimmen.

Die Affirmation und der Zeitablauf des US-T+1-Abwicklungszyklus

Wie BNP Paribas Ihr Affirmationsmodell unterstützen kann

BNP Paribas unterstützt mehrere Affirmationsmodelle, darunter die Affirmation über die eigene institutionelle Sammel-ID von BNP Paribas (Standardmodell). Wir können auch Kunden mit einer eigenen TradeSuite ID betreuen, die ihre Transaktionen selbst affirmieren möchten. Für weitere Informationen kontaktieren Sie bitte Ihren BNP-Paribas-Ansprechpartner.

Was empfiehlt BNP Paribas ihren Kunden in Bezug auf die Affirmation und den Übergang zu T+1 in den USA?

Kunden, einschließlich ausländischer Investoren, sollten ihre Abwicklungsmodelle auf den Prüfstand stellen und sich insbesondere mit dem Zeitbedarf für die Durchführung von Nachhandelstätigkeiten (Bestätigung, Zuordnung und Affirmation) befassen und Möglichkeiten zur Optimierung und Automatisierung ihrer Prozesse und Technologien identifizieren.

Kunden in Europa und der Region Asien-Pazifik müssen dabei Zeitzonenunterschiede berücksichtigen und die Verarbeitung über Nacht während der US-Zeiten prüfen. Zudem sollten sich Kunden mit der mangelnden Kongruenz zwischen den globalen Märkten und ihren Aktivitäten im Zusammenhang mit Liquiditätsbereitstellung, Devisen und Wertpapierleihe befassen. Die Institute sollten in den Dialog mit ihren Gegenparteien, Brokern, Anlageverwaltern und Custodian treten, um einen Zeitrahmen, Unterstützungsmaßnahmen sowie durchgängige Prozesse festzulegen, die eine erfolgreiche Umstellung auf einen US-T+1-Abwicklungszyklus für Aktien gewährleisten.

Let’s get in touch